【企業造假】瑞幸、興隆僅屬造假風潮開端?回看安隆600億美元世紀騙案下場

公司財報是許多投資人下決定前最重要的依據,但企業為避免股價下跌,在財報上做手腳拖延虧損的案例多年來並不罕見。而近期最轟動市場的作假案例莫過於因原油價大跌宣布破產的新加坡龍頭油企「興隆」(Hin Leong)和中國最大連鎖咖啡店瑞幸咖啡(Luckin Coffee)(NASDAQ:LK)。兩家備受關注的企業相續爆出隱藏虧損、偽造營收,涉及金額基本高達數億美元以上。在這個全球經濟情勢動盪的時刻,無疑加深了投資者們的陰影。

回看2001年,美國就發生了華爾街史上最大弊案「安隆案」。受華爾街分析師吹捧、市值600億美元、股價幾乎只升不跌的能源龍頭企業安隆(Enron)被爆利用高估資產作假帳及隱瞞負債,長期欺騙投資者,多年累積的「豐功偉績」在短短幾個月內崩潰瓦解,股票持有人和贷款人损失超過數百億美元,公司CEO面臨最高175年的坐牢生涯,全球數萬名員工一夕失業。

Photo from Empire

Photo from Empire

起源

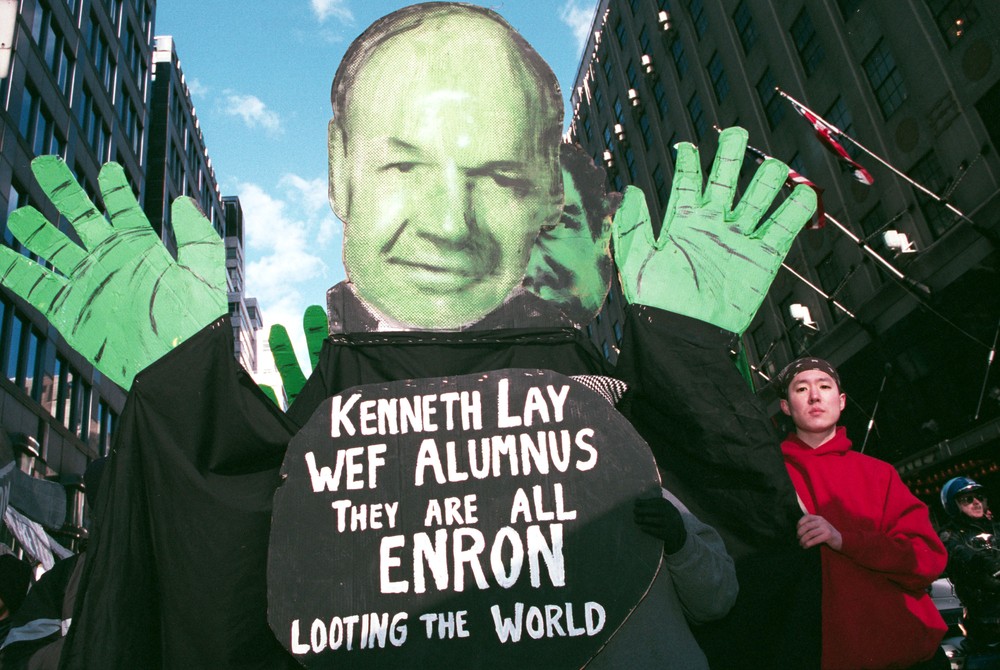

1984年,曾任職美國內政部副秘書長的肯尼斯(Kenneth Lay)在美國休士頓成立一家小規模天然氣公司。事隔一年,肯尼斯一手促成了休士頓能源公司和石油運輸公司的合併案,成立一家天然氣管線商,安隆(Enron)公司就此成立。

在公司成立後不久,作為生產商下游的安隆企業就因為當時石油價格不穩定影響,承擔與天然氣供應商預先簽定的高價合約而面臨虧損問題。就在此時,肯尼斯認識了金融奇才Jeffrey Skilling,成立了一種名為「天然氣銀行」(Gas Bank)的仲介角色,分別和天然氣生產方和購買商簽約,保證中間人「天然氣銀行」會用固定的價格買入和賣出,免除天然氣買賣雙方因為價格波動而面臨的虧損問題。該公司後來再將這些合約出售,創造出屬於天然氣的期貨市場,讓安隆公司一舉成為能源市場的金融改革先鋒。

Photo from 「ENRON: The Smartest Guys in the Room」Facebook

Photo from 「ENRON: The Smartest Guys in the Room」Facebook

天然氣銀行

Jeffrey Skilling透過操控會計收入,打造公司盈利快速增長的健康形象,讓所有投資者們認為該公司每年都達到獲利目標,短時間就讓安隆的股價創下史上新高。而在嘗到甜頭之後,該公司已搖身一變成為投資者眼中「最能賺錢的公司之一」。為了讓該公司股價持續上升,Jeffrey Skilling也開始將「天然氣銀行」的概念,帶到其他領域如電力、光纖寬頻等產業, 希望能夠從中獲利,而當中最主要的原因,還是提高公司股價。例如,2001年安隆在宣布推動「寬頻計畫」後,雖然未確定項目是否會成功,該公司股價立刻大漲26%,一度創下當時最高價格67.25美元。後來安隆確實也在電力產業獲得超前成功,成功壟斷當時北美的能源交易市場,再創高峰。

虧損不斷,積極掩蓋

好景不常,除了電力產業和天然氣產業以外,安隆在其他領域的投資項目連連失利。當初該公司投入重金的寬帶業務也面臨巨大虧損。單是2000年第二季,該業務虧損金額就達1.09億美元。為了讓股價維持高漲不跌,避免股票評級被降級到止投資者拋售,安隆公司只能夠透過各種方式,捏造「公司前景極佳」的假象。

Photo from Wikipedia

Photo from Wikipedia

操控和偽造會計收入就成為安隆當時的「救命恩人」。安隆的簽證會計事務所安達信(Arthur Andersen)當時因為貪圖顧問費用配合安隆,利用各種會計上的技倆掩蓋各種項目帶來的數十億美元債務。該事務所當時運用一種名為「特殊用途項目」(Special Purpose Entities)的會計項目,讓公司的融資負債不必被加入資產負債表,其資產負債表低估了負債,卻高估了公司權益及收益。不僅如此,就連當初貸款給安隆的大投資銀行為了換取交易優惠和回扣,也積極協助安隆隱瞞財務狀況。

Photo from Licensing

Photo from Licensing

安隆開始使用金融的重組技巧、複雜財務手段讓公司財務看起來是健全的,其中一種方式是利用母公司控制子公司的控股鏈層會計管理模式。根據消息,安隆當初共開設超過3000家的空頭公司,透過假交易、融資等方式,將虧損轉移到這些空頭公司上。另外,安隆在巨額虧損的情況仍照常發放高額獎金給主管階級,發放股票給員工。提高外界對於公司的信任,可說是當時安隆唯一能用以保障公司股價的方法。

為了增加收入掩蓋虧損,當時仍是電力能源巨頭的安隆,開始想辦法從中獲取更多的利益,當時對能源管制最寬鬆的加州,就成為了最大受害者。作為當時的「電力銀行」,安隆開始向外地出售加州發電廠的電力,令加州從電力供應足夠,變成電力短缺的地方,導致當地電價上漲。待電價上漲後,交易員再向州內銷售電力。數次下來,電費高漲問題在加州鬧得沸沸揚揚,老百姓也因為還不起電費面臨財務危機,但這卻成功讓安隆轉進700萬美元,能夠填補部分虧損。

Photo from Licensing

Photo from Licensing

泡沫終被搓破

一直到2001年5月,當時的財富雜誌(Fortune)記者Bethany McLean發布一篇題為「Is Enron Overpriced」的文章,他在文中對對安隆股價「只升不跌」的問題提出質疑,加上安隆多年來對於「營利方式」的介紹相當模糊,更讓人覺得此公司有許多可疑之處。雖然遭到當時的行政總裁Jeffrey Skilling批評,但文章已如原子彈在人群中炸開了,各種嘈雜的議論聲更是絡繹不絕。美林有證劵分析師也發現安隆的財務報表並非透明,於是唱淡安隆的股票,公司股價也從此「一蹶不振」,從原本的一股70美元,下跌至0.6美元不等。

Photo from Texas State Historical Association

Photo from Texas State Historical Association

而最終紙包不住火,安隆公司在2001年12月2日申請破產保護,成為美國有史以來最大宗的破產案,破產同時連累了許多銀行、基金,以及被假帳欺騙,血本無歸的投資人,還有無辜的員工。消息披露,安隆公司誇大了至少4年內的盈利。公司的幾位高層及家庭成員被控內幕交易罪名,Jeffrey Skilling等人均被判共謀及欺詐罪。

Photo from Licensing

Photo from Licensing

轟動一時的安隆案間接推動美國通過《薩班斯—奧克斯利法案》(Sarbanes-Oxley Act),增強了企業及與高層人員確保審計獨立性、對財務報告內部控制進行評估的責任,避免內部舞弊行為再度發生。促成「安隆造假案」成功的幕後大功臣,安隆時任財務長Andrew Fastow多年前首次在出獄後接受媒體訪問提及過往錯誤,感嘆表示:

安隆案像是礦坑裡的金絲雀,事先已提出警告。只可惜世人沒有從安隆案學到正確的教訓。

如今疫情打擊全球經濟走向,許多公司因而面臨巨額虧損。讓人不僅擔憂「興隆」和「瑞幸咖啡」只是「作假帳」風潮的開端,還有更多作假案例將接踵而來?

Text by BusinessFocus Editorial