【江恩小龍】納米樓租金現跌勢 公用股收息回報更好 「有人仍笑美國欠債不敢加息 」

近日小龍看到一份報道,指近來很多租金都出現下跌走勢,特別是新界西的納米單位,一些藍籌屋苑受新盤租金影響亦見下跌。小龍忽發奇想,香港樓市會否出現租金回報率少過定期呢?既然講周期大家不信,那今天來分享一些資料性的分析。

在分析之前,先分享甚麼叫租金回報。我們要將買樓的總投資成本,包括總樓價、按揭利息、律師費、印花稅、經紀佣金等各項,合計所有開支後,再來計算一年的租金淨收入,即是扣除所有雜費,包括租約釐印費、管理費等,然後才是實際租金收入。

算式: 一年租金收入/買樓總開支 X 100%

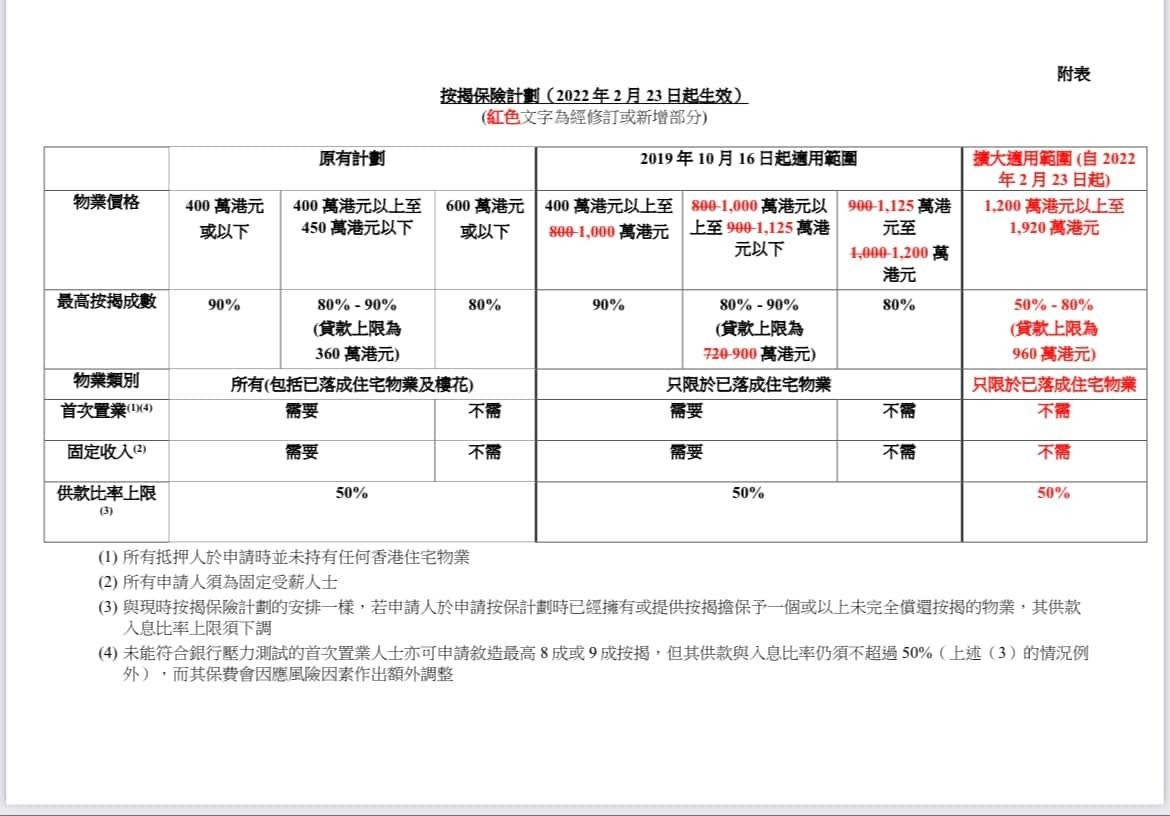

如果有看小龍的文章都知道,一直提出現在樓市出現多個背馳。根據差餉物業估價署資料,住宅樓市一直與寫字樓、零售業樓宇及分層工廠大廈,不論租金及售價都有正向的同步及相關性,但是,近一年開始出現背馳的走勢。明顯地見到寫字樓,零售業樓宇及分層工廠大廈跌幅急於住宅樓市,住宅的租金同售價同樣出現背馳。

Photo from BusinessFocus

Photo from BusinessFocus

Photo from BusinessFocus

Photo from BusinessFocus

如果根據美聯工商鋪資料,美聯旺鋪核心四區一線街售價指數,即統計主要根據旺角、尖沙咀、銅鑼灣及中環區內的一線街的平均呎價計算,你會發現一個比較特別的結果。此指數由2015年333.9點見頂,之後反復回落至2019年初的248點,2020則是166.6點。而且,2020的跌勢加快,由213跌至166點,跌約28%。

以上的資料反映工商及零售的環境需要變差,由於人工或者經濟下跌,令到住宅租金亦下跌。在此提出一個問題,為甚麼在量寬環境之下,市場會出現背馳?其實大家只要用經濟學的簡單原理就會明白,家庭、銀行消費及生產是一個循環。當家庭的儲蓄與收入,以及生產者的儲蓄及收入都下跌的時間,消費最終會減少,最後整個循環會慢下來。現在是靠全球中央銀行大力放水,希望令到資產保持不跌去買時間。但問題是一般家庭在收入或儲蓄下跌的情況下,或者失業下如何生活下去及繼續償還自己的房貸。

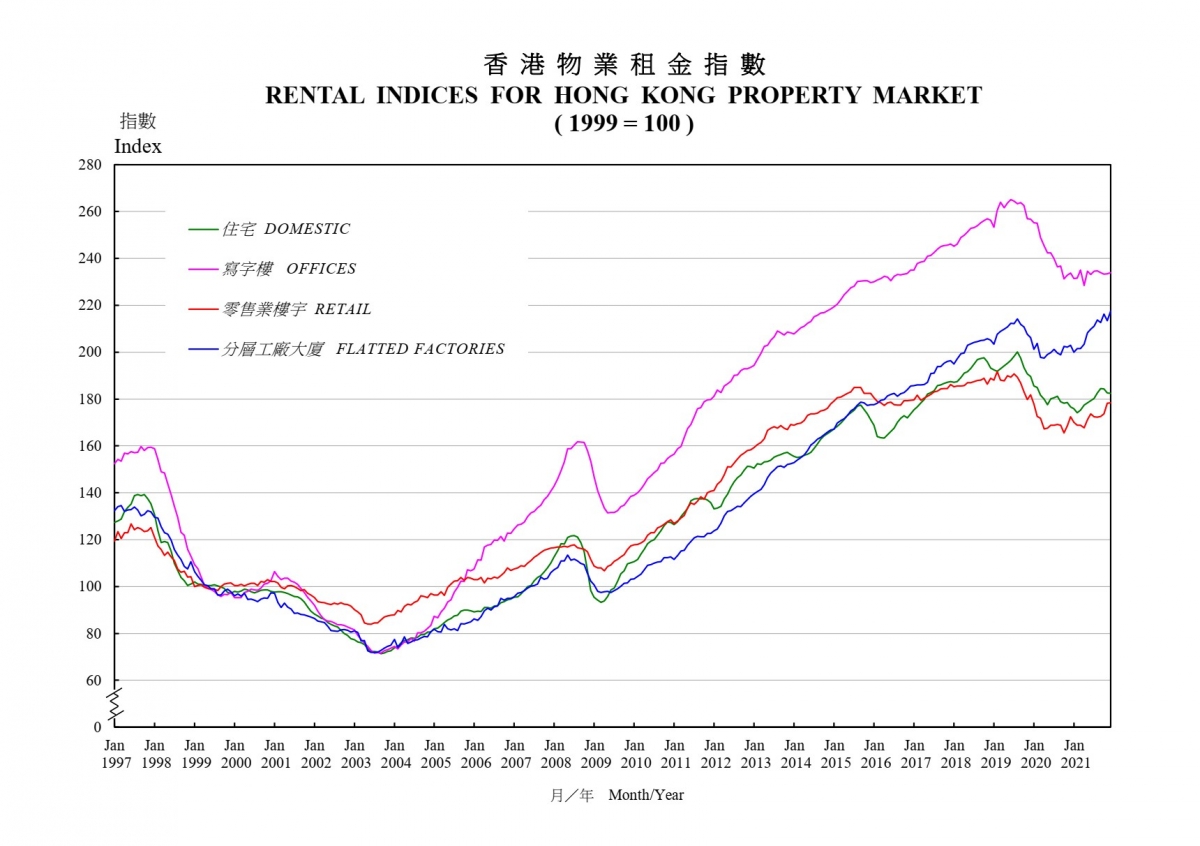

小龍翻查新聞,例如近日九龍東啟德某屋院以1.65萬元承租,實用呎租約35.9元。業主於2021年2月以約1138.4萬元購入上述單位,租金回報率1.7厘。即每年收入為198,000元。但讀者要留意,這回報率是沒有扣除總樓價、按揭利息、律師費、印花稅、經紀佣金、租約釐印費及管理費。為了計算簡單,我們簡單將租金扣除3000元再計算回報,即是每年淨租金收入為162,000元,租金回報率為1.42%。

那麼,如果銀行定期利率為1%,把買樓的1138.4萬全部做一年定期,一年收入已經有113,840元。如果現在全數把1138.4萬買進美國十年期國債,今天美國十年期國債債券收益率為2.014%,換句說話,即是債息比租樓還會有剩餘,可以去多兩三次日本(如果有得去既話)。而且上述定期及美債係風險比較低,美債在教科書上更是Risk-free。如果你再叻一點,買一隻公用股的債券、儲蓄保險,或者買入一些公用股收股息,回報更高。

Photo from 資料來源:建設銀行計算機。

Photo from 資料來源:建設銀行計算機。

而且,市場亦受害於移民潮影響,中原城市大型屋苑租金指數CRI_Mass報119.35點,創8個月新低,按月跌1.27%,跌幅12個月以來最大,連跌3個月共2.78%。CRI(中小型單位)報116.06點,創7個月新低,按月跌1.28%,跌幅12個月以來最大,連跌3個月共2.51%。CRI(大型單位)報101.40點,按月跌2.09%,跌幅23個月以來最大。

本文想討論的重點是,如果租金進一步回落,已經不要講美國開始加息縮表,供Hibor的業主將會付出供樓利息上升。租金回報收益較低的情況下,樓市真是一個好選擇?除非你預期未來樓市會持續上升,如果由租金回報上看,樓市則不吸引。

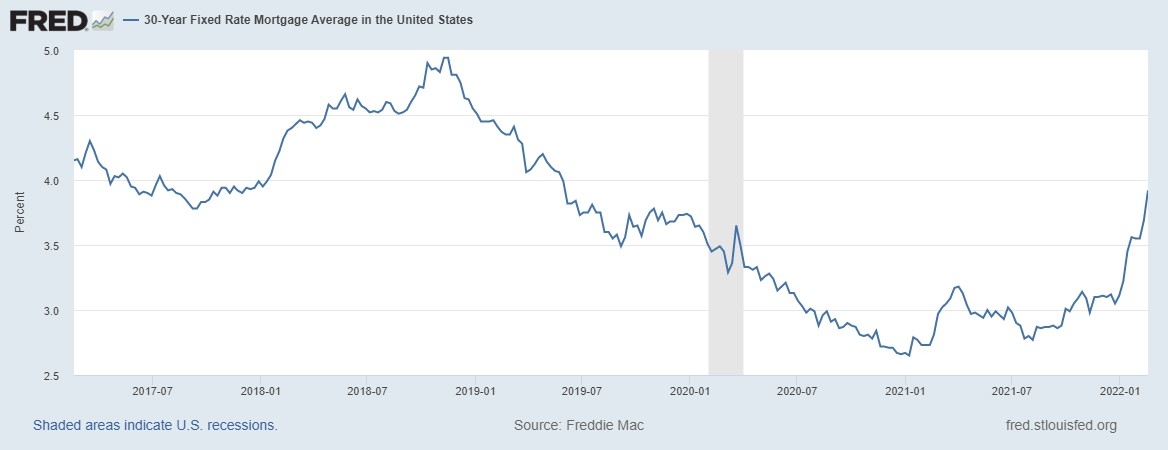

華爾街日報評論稱︰「最近會議紀要表明,官員們對於在相鄰兩次會議上連續加息,感到是可行的,這可能會在3月、5月和6月引發一系列加息。彭博分析稱,美聯儲可能會在5月份開始縮表。」如果是真的,對上一次分開三個階段的事,分開六年做的收水、加息、縮表(2014年-2019年),將會一年之內做完。如果你記得我的訪問講:「周期上2023-2024年QE將會完全完結」。

Photo from BusinessFocus

Photo from BusinessFocus

Photo from BusinessFocus

Photo from BusinessFocus

小龍已經寫了很多文章指「聯儲局若誤判通脹 瘋狂加息將重蹈1970」,亦如小龍在2019年所講,這是最後一口槓桿。可惜過去兩年,很多人在保險、債券、樓市上加大槓桿投資,未來應該要小心是債券、樓市,其次是股市。正如小龍在本欄之前提到美股逢七必跌,而這也會影響其他方面的資產。

樓市亦會同時走到這個下跌周期。1971年諾貝爾經濟學獎金獲得者西蒙·史密斯·庫茲涅茨(Simon Smith Kuznets)發現15-25年的建築業週期的樓市周期,平均18年的周期。香港樓市無疑是2003年開始見底上升,那2021年很可能是這樓市18年的週期完成。如果再向前計算,即是1985年剛簽署中英聯合聲名後樓市上升。不論如何,2023-2024年都要小心振盪。如小龍之前在財經雜誌及BusinessFocus所講「今年睇樓,過兩年睇下有無機會上車」,小龍未來也會分享未來如何部署樓市。

但這一次如果是真的,1997年的教訓是你知道是不夠,要你身邊家人都知道及相信才能夠全身而退。可惜很多人在笑,笑美國欠人很多錢不敢加息,但是很快你就知道他敢不敢加息。

小龍

https://www.facebook.com/ericresearch

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。