【美銀行股陷深淵】矽谷銀行Signature倒閉 第一共和跌6成 嚴選9大美國高危銀行股 散戶勿碰

美國聯儲局狂加息令美債格價不斷下跌,美國不少中小型銀行融資遇困難。理由是這些銀行所持有大批未到期美債及其他債券價格急挫,令銀行出現巨額未實現損失,卻又難以蝕賣資產,導致現金流乾沽,終引發金融危機。在不足一星期內,美國矽谷銀行(SVB)、Silvergate及Signature三間銀行已先後倒閉,要由美國聯邦存款保險公司(FDIC)接管,引發中小型銀行股股災,像第一共和銀行(First Republic Bank,FRC)股價在三個交易日內即暴挫逾7成,瀕臨被接管邊緣。散戶固然慘輸,就連瑞典最大養老基金Alecta也一樣損失慘重,它因近年先後投資了約21億美元(逾160億港元)到SVB,Signature及FRC三大銀行的股權,結果誤踩地雷「連中三伏」,巨額投資面臨化為烏有。故雖然美國政府近日不斷派定心丸,但投資者宜避開高風險的銀行股。記者藉著分析美國大小銀行的可出售證券未實現損失、息差的收窄,以及其股價近日的異動,嚴選了「9大較高危美國中小型銀行」。散戶宜小心,切勿輕言入市或企圖撈底這些股票,因一旦銀行倒閉,即會血本無歸。

Photo from BusinessFocus

Photo from BusinessFocus

未談9大高危銀行前,投資者先要緊記一個原則,便是現時美國仍陷於擠提恐慌,故若沒必要或誘因,暫不宜重注銀行股。散戶尤其不宜買入一些普通市民客戶不多(即普通存款基礎薄弱),並專注要做科企特別是加密幣行業公司生意的銀行。理由是這類銀行沒有廣大存戶基礎,即是出事,美國政府也往往無意全力去拯救。舉例說,美國政府雖出手及保障矽谷銀行(SVB)存戶可取回存款,但完全沒理會SVB的股東或股民,故最終散戶股東手上的SVB股票,不排除因企業破產而變廢紙。另一問題是,這類銀行的科企客戶已如驚弓之鳥,若容許提款,它們很可能會在短期全數提走存款以策安全,這會造成擠提及惡性循環。

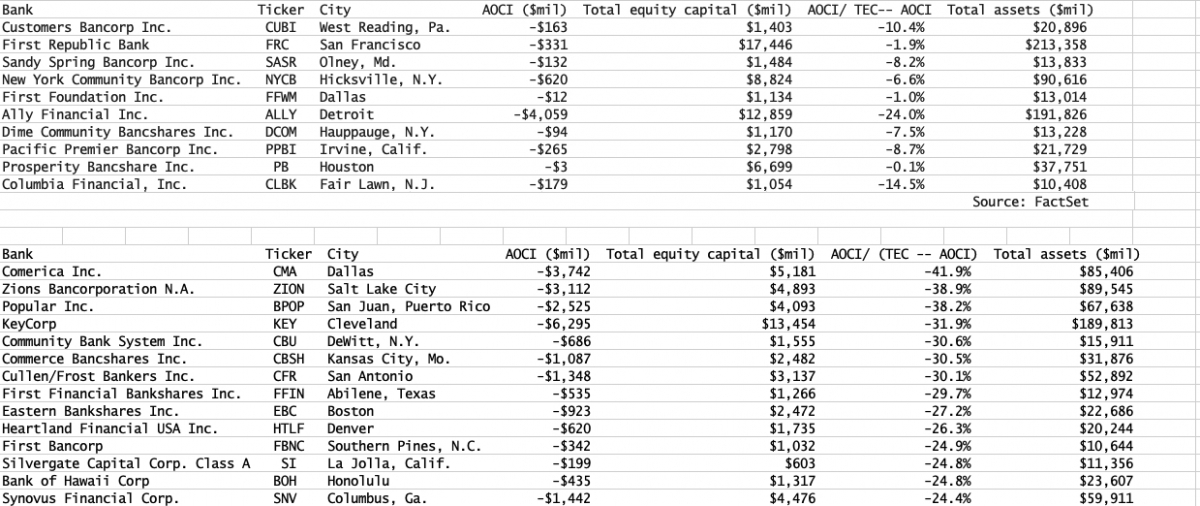

那麼如何去選出哪些美國尚未倒下的中小型銀行屬「最高危」?綜合美國不同的分析師看法,現時主要有兩派的看法:第一派是看銀行息差,即銀行貸款所獲息率與它向存戶發放的存款利息的差距,若在加息潮下息差反而收窄又或是偏低,即屬危險;第二派是看銀行「可出售證券(債券)」未實現的損失有多少,以及這損失佔其總股本的比率,若有關比率高,銀行即易資不抵債;除此以外,也有人看股價,因縱然財報顯示銀行實力正常,但假如其股價數日內暴跌超過5成,相信內裡料必有隱藏原因。

若綜合第一派及第二派的看法,可初步選出了24間高危的美國銀行(詳見文中附圖),記者再同時考慮有關銀行近日股價有否異常跌幅,最終選出了9間「較高危美國中小型銀行」的名單如下:

Photo from BusinessFocus

Photo from BusinessFocus

Zions Bancorp N.A. (ZION-US)

Popular Inc. (BPOP)

KeyCorp (KEY)

Customers Bancorp (CUBI-US)

第一共和銀行 (First Republic Bank) (FRC-US)

New York Community Bancorp (NYCB-US)

First Foundation (FFWM-US)

Ally Financial (ALLY-US)

Columbia Financial (CLBK-US)

這9間美國的中小型銀行被視為高危,具體理由如下:

1)銀行可出售證券的「未實現損失」比率偏高(3間):

銀行的可出售證券(包括債券)若帳面虧蝕嚴重,屬危險情況,因難以沽售套現。若要了解銀行的實際情況,最重要是看「累計其他綜合收益 (AOCI)」,因其定義為「包括但不限於可供出售證券的淨未實現持有收益(損失)、現金流量對沖的累計淨收益(損失)、累計外幣折算調整等」。據美國分析師從FactSet取得美國逾100間銀行的AOCI資料,然後按「AOCI / (總股本-AOCI)」的方程式,即可計算出不同銀行「可出售證券的未實現損失佔公司總股本的比率」,若此比率愈高,銀行即愈危險。

按此標準,美國其中三間銀行包括Zions Bancorp N.A.(ZION-US)、Popular Inc.(BPOP)及KeyCorp (KEY)屬較高風險,因它們的AOCI(可出售證券未實現損失)佔公司總股本的比率,分別達到38.9%、38.2%及31.9%。若以實際金額計,有關「可出售證券未實現損失」則分別為31.1億美元、25.3億美元及63億美元。若單以未實現損失金額計,又以KeyCorp銀行的62.95億美元屬較高的水平。若與已經倒閉的矽谷銀行比較,矽谷銀行的相關比率其實也只是10.5%,可見上述3銀行的情況值得關注。其中Zions及KeyCorp兩銀行的股價,昨日即單日大跌25.7%及27.3%。

此外,按上述準則,原本Comerica Inc銀行亦應該被列入高危銀行榜,因它的相關比率達41.9%。可是它過去一年所賺的息差由1.91%大幅擴濶至3.54%,屬良好的現象,顯示銀行業務有改善,故它最終未有被記者列入高危銀行。

Photo from BusinessFocus

Photo from BusinessFocus

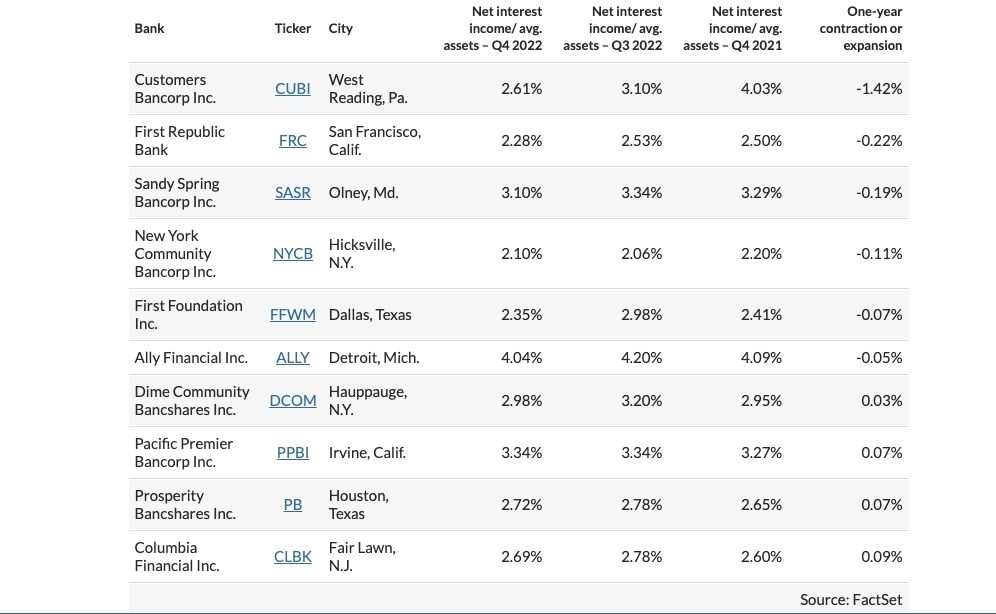

2)所賺息差偏低或持續收窄的銀行(6間)

分析師指出,若銀行在加息潮中所賺的息差(貸款所賺利率減去為客戶存款所付的利率)收窄或偏低,屬高風險的現象,反映銀行財政欠健康。美國約108間銀行中,只有約不足10間在過去一年息差收窄或偏低(低於3厘甚至2.5厘)。記者在同時考慮「可出售證券未實現損失佔公司總股本比率」以及近日有否股價單日暴跌逾一成因素,從這10間銀行選出6間相對較高危的銀行:

銀行名字/去年第4季息差

Customers Bancorp (CUBI-US)/2.61%

第一共和銀行 (First Republic Bank) (FRC-US)/2.28%

New York Community Bancorp (NYCB-US)/2.1%

First Foundation (FFWM-US)/2.35%

Ally Financial (ALLY-US)/4.04%

Columbia Financial (CLBK-US)/2.69%

值得留意的是,上述6間銀行之中,第一共和銀行沽壓最沉重,它昨日單日大跌61.8%,三個交易內跌超過7成,情況堪虞。至於Ally Financial銀行,雖然其息差有4.04%,相當不錯,可是它的AOCI(可出售證券未實現損失)高達40.59億美元,可出售證券未實現損失佔公司總股本的比率更高達24%,故其情況同樣令人關注。

Text by BusinessFocus Editorial

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。