【江恩小龍】金融市場迎二戰後最大變革 7年內現全新金融模式

10年的量寬,令大家習慣利率便宜,即使散戶都在槓桿。10年的量寬令大家習慣資產價格上升。但10年量寬適逢收水時間,大家的投資及思維仍然停留在量寬時代。但如筆者之前在本欄的影片訪問,量寬將在2024年完結。而筆者由2018年開始表示,7年內會有全新金融模式或商業模式出現,近日的美國銀行危機及人工智能等出現,令這些事情兌現的機會越來越大。美元從二戰以來保持了70年的獨特地位,會在之後有所改變嗎? 或者金融市場將迎來二戰後最大變革,而美元的影響力又會否下降?

布雷頓森林體系的建立是以美元為中心,其他國家以35美元1盎司的價格自由兌換黃金,實質上是一種圍繞美元的金匯兌本位制。二戰剛結束後的幾年裡,由於其他國家滿目蒼夷,需要美國提供大量產品和服務,所以美國在這一階段中可以保持貿易順差,其他國家對美元的需求也非常大,這就使得黃金不斷流入美國,支撐美元的強勢地位。

1970年代是其中一次美元危機及滯脹的發生,在二戰後的20年間,美國在全球範圍內享受優勢,美元也成為了全球最重要的貨幣。但是在60年代,美國由於陷入越戰泥潭,政府財政赤字不斷增加,國際收入情況惡化,美元出現不可抑制的通貨膨脹。同時其他國家經濟的恢復,世界對美元的需求開始大幅縮水。當時法國總統戴高樂(Charles de Gaulle)打算把美元外匯換成黃金,直至1969年戴高樂宣佈辭職才沒有持續下去。1971年,美國政府宣布停止將美元兌換成黃金,使得美元失去了貨幣信用的基礎。此外,由於美國國內通貨膨脹率居高不下,投資者和國際貿易夥伴對美元的信心進一步下降,加劇美元貶值。

這些措施導致美元貶值及其國際信用下降,進而引發美元危機的開始。其後美國與當時世界上最大產油國沙特達成協議,確定把美元作為石油計價貨幣,並得到了OPEC其他成員國的同意,造就石油美元體系,美元再次成為世界貨幣。大家可以不要美元,但不能不要能源,所以再次使用美元。

但是1973年10月,由於中東地區的政治局勢動盪,聯合國對美國等支持以色列的國家實行了石油禁運。由於美國對石油的依賴程度很高,石油危機對美國經濟產生了巨大的影響,通貨膨脹率進一步上升。

為了控制通貨膨脹,美國聯邦儲備委員會開始實行高利率政策,進一步加劇美國經濟衰退和失業率上升。

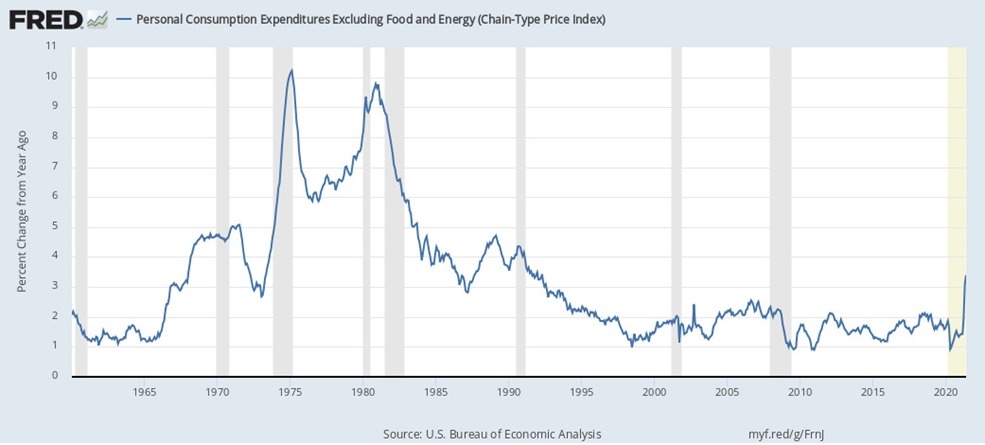

其後在1974至1975年:第一次石油危機爆發,美國通脹率由上一年的6.2%升至11%;及之後1979至1980年,第二次石油危機爆發,通脹率飆升至13.5%。當時除了石油危機令油價格上漲,食品價格也由於糧食緊缺而大漲,在一定程度上增加了通脹壓力。1972年,自然災害席捲全球,世界糧食總產量比上年減少2.9%,許多國家發生嚴重饑荒。滯脹對美國經濟造成致命打擊。一方面,美國工業經歷長時間的生產下降。1973年發生的經濟危機,使美國工業生產下降了15.3%,為時18個月;1979年發生的經濟危機使得美國工業生產下降11.8%,為時約44個月。另一方面,大量企業破產,失業率上升至戰後歷次危機的最高值。1979年發生的經濟危機,導致近1.5萬間企業破產倒閉,失業率最高時達9.2%,失業人數約836萬。

Photo from 小龍

Photo from 小龍

最後美國瘋狂加息,高利率導致經濟陷入滯脹。1979至1980年美國通脹率持續在兩位數惡性區間,通脹率接近15%、3個月美國國債利率超過17%、商業銀行貸款利率最高達21.5%。1979年沃爾克就任美聯儲主席後,毫不猶豫地大幅提高聯邦基金利率,並拋售短期國債、提高貼現率至12%,聯邦基金利率最高提至22.36%高位。高利率很快刺破經濟,GDP增速降至-1.8%、失業率達10.8%。

今天通脹比當年更恐怖

10年的量寬,令大家習慣利率便宜,即使散戶都槓桿。10年量寬令大家習慣認為資產價格上升。但10年量寬適逢收水時間,大家投資及思維仍然停留在量寬的時代。今天,不少公司必須依靠廉價為生才能生存。不少人的財富背後,是槓桿槓桿再槓桿。今天最大危機,是大家不知道原來量寬有一天會完結。

Photo from 小龍

Photo from 小龍

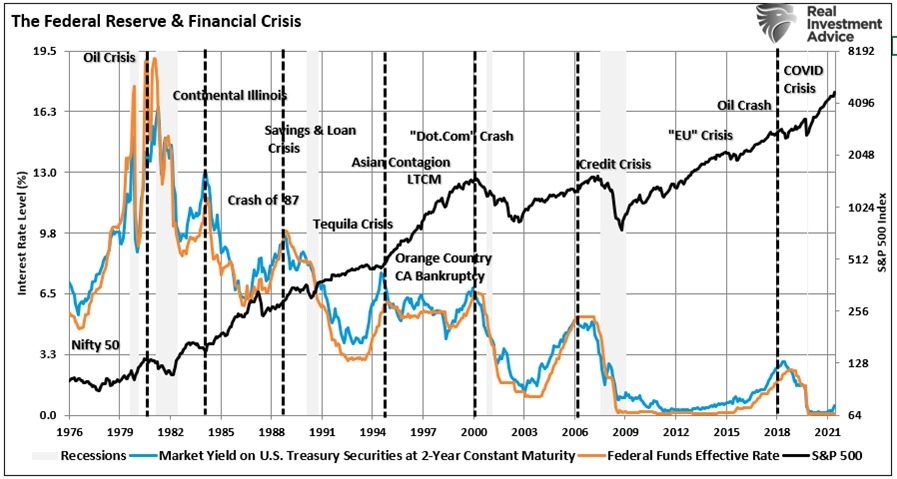

歷史上每一次聯儲局收水,都會產生危機。如上圖。但是很多人希望美國不加息,或者減息,其實這些人不明白貨幣帶來的傷害。一旦通脹失控,將會引發滯脹與惡性通貨膨脹,是比金融危機更大的災難。一旦通貨膨脹失控,惡果將不可收拾。通貨膨脹失控一般是由於貨幣供應過度,及政府支出過度導致。當貨幣供應過度時,貨幣價值下降,物價上漲,進而導致企業和消費者支出減少。如果政府繼續增加支出,將進一步刺激物價上漲,導致惡性通貨膨脹。這會對經濟和社會產生嚴重影響,例如貨幣貶值、投資減少、生產力下降及失業率上升等。20世紀初,德國發生了嚴重的惡性通貨膨脹,導致人民的財產一夜間變得一文不值,最終導致極端情況。而阿根廷今年2月通脹年率超過100%,這將是一條死線,一旦再上升就可能失控。

2023年金融危機

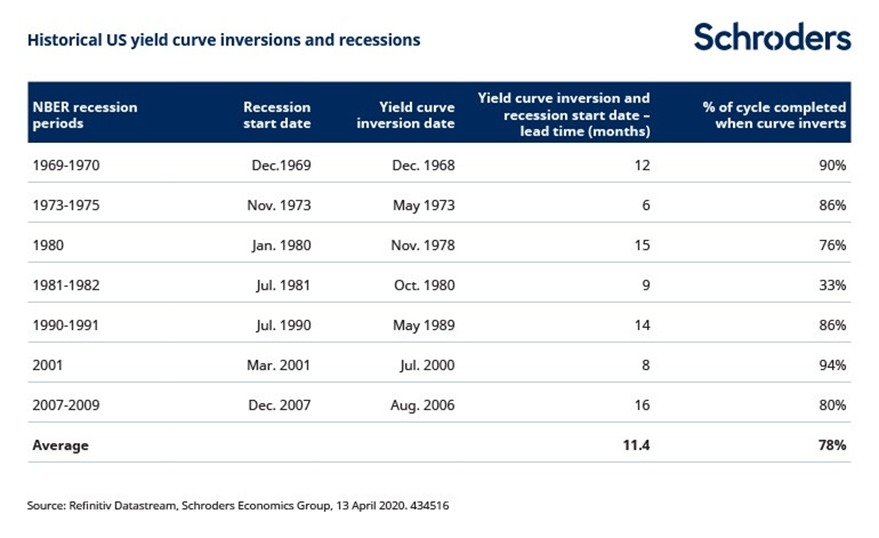

同時,美國經濟很大機會陷入衰退,自1969年以來,2s10s收益率曲線倒掛了8次,每次都伴隨著經濟衰退。經濟衰退的平均時間為13個月,最短為2019年的7個月,最長為2006年的22個月。債息倒掛是指長期債券的收益率低於短期債券的收益率。這種情況通常被視為經濟衰退的前兆,因為投資者往往會購買長期債券,以避免經濟下行期間股票市場的波動。因此,當長期債券的收益率低於短期債券的收益率時,這意味著投資者預期經濟將在未來數月或數年內出現衰退,因此長期債券的需求增加,收益率下降。

目前,美國2年期及10年期債息呈現倒掛的情況。這意味著市場預期未來經濟將會衰退,因此長期債券的需求增加,使得長期債券的收益率下降。同時,短期債券的需求減少,使得短期債券的收益率上升。這種情況已經在過去被視為經濟衰退的前兆,因此投資者對這種情況非常關注。

Photo from https://www.schroders.com/en-sg/sg/individual/insights/is-the-us-treasury-yield-curve-really-mr-reliable-at-predicting-recessions/

Photo from https://www.schroders.com/en-sg/sg/individual/insights/is-the-us-treasury-yield-curve-really-mr-reliable-at-predicting-recessions/

而這一次銀行危機是一個警號,很多人說2008年是黑天鵝,而筆者上一年在本欄提到,在美國大加息的情況下,未來2023至2025年會出現金融危機。而過去一周多間銀行破產,及「瑞信(Credit Suisse)」近日陷入倒閉危機,均引證筆者的擔憂。

Photo from 小龍

Photo from 小龍

週期匯聚在2023–2026年

正如前文提及,美元的體系是靠石油及全球化作為支持。但石油在未來可見的日子,或會慢慢減少用量;在全球量寬10年後,未來或會出現一個新貨幣秩序。

世界在疫情打擊下,相信短時間內不能回復。不過,西方國家,特別是部份歐洲國家,以債務維持日常運作支持,如福利及社會開支等。以歐債危機中的「歐豬五國」為例,在這10年的量寬下,令債務急速上升,加上今年疫情令他們的經濟陷入兩難,兩難原因是要刺激經濟必須更大的量寬支持,亦引致債務同時幾何上升。而近日的銀行危機均引證上述觀點,目前美國陷入兩難,不加息怕滯脹及惡性通脹,但加息將引發經濟衰退。

但是在布雷頓森林體系前,英鎊基本上是世界通用貨幣。在二戰之前,英國殖民地占全球4分1面積,及6分1人口,並控制著世界上大部分航道;在英鎊前,荷蘭盾是世界通用貨幣。筆者曾指出,7年內會有全新金融模式或商業模式出現,那麼會為世界帶來哪些改變?美國赤字大增,疫情令經濟衰退,全球量寬10年,這一帳單又誰來付?

江恩小龍

http://ericresearch.org

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。