【江恩小龍】美股很貴 港股很平 下半年真的如願出現牛市?

對於下半年,很多人都很樂觀,或者認為牛市會發生。而小龍發現很多評論是港股估值平,所以很大機會急追。但是,小龍研究發現港股是很平,但是美股及全世界股市仍然很貴,那麼今天大家分析一下。

小龍上年年底寫「港股再跌穿市淨率 過去曾發生3次「恒指可能已死,但會迴光反照嗎?」」,指港股很平,可能短線港股會反彈,同時間指出「韓國指數及日經225的比較,你看港股明顯走輸。所以筆者講全球未跌,得港股跌,但當全球跌的時間,那港股會如何?」,結果港股反彈至25000點之後大跌至18000點。

Photo from BusinessFocus

Photo from BusinessFocus

港股如果利用市淨率去估值,恆指市淨率跌穿1的水平。不過,歷史上港股曾出現過三次「破淨」,即是市淨率(PB)跌穿1的水平。這三次分別是1998年、2016年和2020年。此外,2008年也曾接近破淨,那恒指可能已死,但會否迴光反照一下。當時恒生指數市淨率分別在1998年8月13日最低點時恒指PE(TTM,下同)為8.1倍,PB(LF,下同)為0.93倍;2008年10月27日,1.09倍;2016年1月26日,0.89倍;2020年3月23日,0.84倍。

第一次破淨是在1998年亞洲金融危機時期,外資大規模撤出港股市場。1998年8月13日最低點時恒指PE為8.1倍,PB為0.93倍,市淨率維持在1倍以下的時間僅有5個交易日。

第二次破淨是在2015年A股異常波動以及2015年12月美聯儲啟動加息週期之後。2016年2月12日最低點時恒指PE為7.9倍,PB為0.98倍,市淨率維持在1倍以下的時間僅有2個交易日。

第三次破淨是在2020年全球新冠疫情爆發以及美股發生流動性危機之後。2020年3月23日最低點時恒指PE為8.9倍,PB為0.93倍,市淨率維持在1倍以下的時間有16個交易日。從恒生指數的歷史走勢來看,每次破淨或接近破淨,都可能是機會。

Photo from BusinessFocus

Photo from BusinessFocus

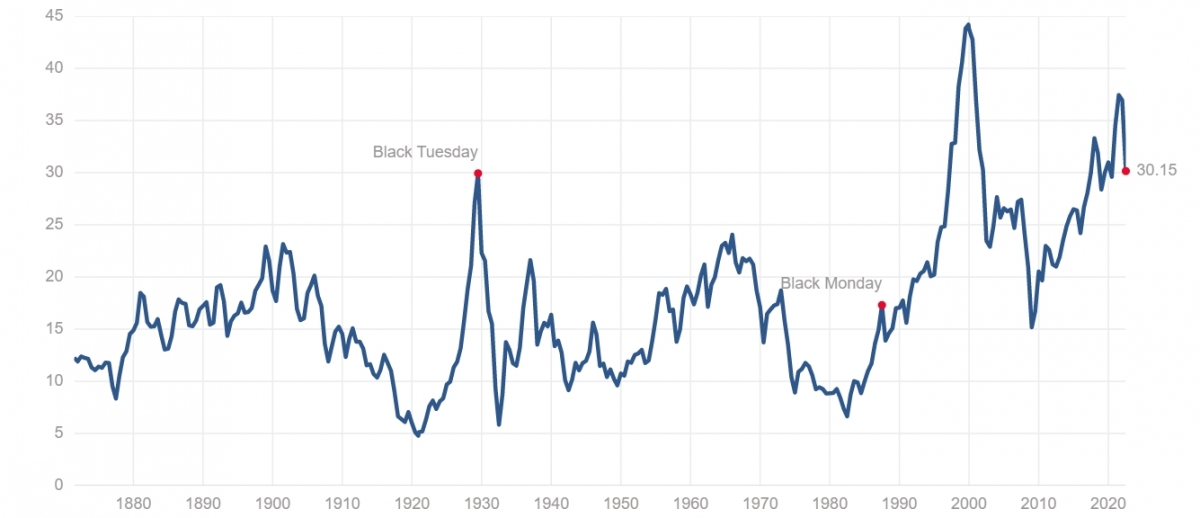

美股可以用席勒市盈率(Shiller P/E)又稱周期調整市盈率(Cyclically Adjusted Price-Earnings Ratio,CAPE)去估值,這是2013年諾貝爾經濟學獎得主Robert Shiller提出,它是用10年平均獲利作為本益比公式的分母,再經過通膨跟季節性的因素調整所計算出來的市盈率。

年初美股估Shiller P/E或CAPE去看,美國Shiller P/E已經是38.77,是歷史第二高;而目前是30,仍高於一般時間水平。

所以問題是美股很貴,全球股市很貴,港股很平。問題是如果美股跌,那麼港股會否跌?跟據歷史,港股和美股或者短時間有機會背馳,但是長時間要港股跑贏美股比較難。所以如我之前文章「納指到達10年極度悲觀線 跌穿即反彈 惟30年數據顯示 跌勢似尚未完結」所講可能是納指在十年線性回歸通道中出現反彈,但在30年數據中可能見頂。這可解讀短線反彈,但是如果通脹或者加息及縮表加快,可能將會如30年數據中啟示,有機會進一步下跌,所以大家要進一步觀察。但是散戶由2021年至今天,由港股已死到玩美股,到美股已死玩Bitcoin,其實仍然故舊。正如Jesse Livermore金句一樣,「華爾街永不改變,投機者會變,股票會變,錢袋會變,但華爾街永不變,因為人性永不改變。」

在股票市場中,最難的是贏錢,最容易是輸錢。而輸錢的人佔了大多數,散戶大多希望得到容易明白,或者合乎自己想法的分析。世界上只有少於10%人是富有,而其他大多是中下階層。但是每次大洗牌,大部份富人都有能力避開。其實可能主流看法不一定是,或者一般散戶都信的事怎會是贏錢的方法呢?可能朝著市場主流看法,相反去做才可能正確。

Photo from BusinessFocus

Photo from BusinessFocus

小龍 http://ericresearch.org

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。