環球亂局經濟放緩,有咩投資可以有效避險、跑贏大市?

| 重要提示︰ 1. 中國債券基金以盡量提高總回報為目標。基金透過認可的機制,包括但不限於中國銀行間債券市場、場內債券市場、額度制度及╱或透過在岸或離岸發行及╱或任何日後開發的渠道,將不少於70%的總資產投資於在中國從事大部份經濟活動的實體發行並以人民幣或其他非中國本地貨幣計值的定息可轉讓證券。基金是RQFII連接基金及銀行間債市基金,可透過RQFII額度投資於中國及透過境外投資計劃及╱或債券通及╱或有關規例可能不時允許的其他方式投資於中國銀行間債券市場,並沒有設定限額。 瀏覽完整基金重要提示 |

近年中美貿易戰為投資市場帶來不確定因素,加上新冠肺炎疫情全球大流行,投資者見證著股債市均受市場情緒影響。投資者要在「亂世」中找出一條回報較為穩定之路,當中要數中國債市最具抗壓力且回報率相對較高。

中國債市漸被納入國際主要指數

中國債市不但超越日本成為全球第二大債券市場(註1),更獲納入多個環球旗艦基準指數,隨著中國債券被更多大型指數納入,預計市場未來幾年將持續增長。

中國債券不但收益率較高,波動性較小,其與全球風險資產的相關性亦較低,可為自己的環球投資組合增加抗跌力,在市場劇烈波動的時期,上述優點尤其重要。

為何選擇貝萊德中國債券基金?

![BLK_icn_ratio_percent_rgb[1]](https://image.businessfocus.io/wp-content/uploads/2020/07/BLK_icn_ratio_percent_rgb1.jpg) 收益率較高

收益率較高

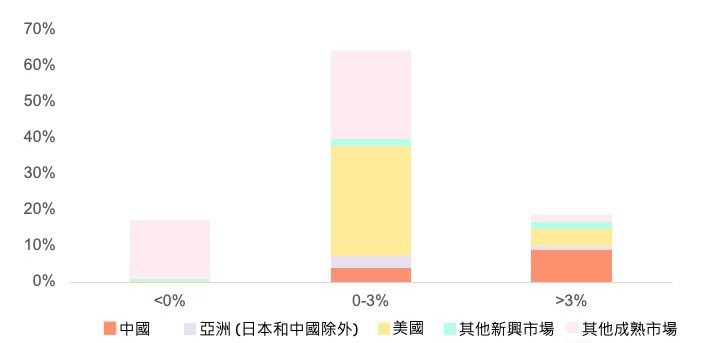

目前,美國30年國債收益率只有1.3%左右(註2),而環球定息收益資產當中,收益率高於3%的過半來自中國債券。

資料來源:貝萊德、Wind,截至2019年12月底。(註3)

資料來源:貝萊德、Wind,截至2019年12月底。(註3)

貝萊德中國債券基金年息率高達6.1%。(A6人民幣類別,截至06/30/2020)

(A6股份類別旨在每月派息。派息率並不獲保證,亦非基金回報之準則。基金實際上可能從資本派付股息。注意重要提示6)(註4)。

![BLK_icn_emerging_global_wealth_rgb[1]](https://image.businessfocus.io/wp-content/uploads/2020/07/BLK_icn_emerging_global_wealth_rgb1.jpg) 與全球風險資產的相關性較低

與全球風險資產的相關性較低

中國在岸債券市場與全球定息收益資產(包括離岸美元中國信貸)之間相關性較低。故加入中國債將提供更大抗跌性,有助為投資組合分散風險。

在岸信貸與全球風險資產的相關性較低(為期5年,截至2020年4月)

| 中國在岸信貸 | |

| 亞洲高收益信貸 | 10% |

| 中國美元信貸 | 18% |

| 環球投資級別公司(美元對沖) | 14% |

| 環球高息企業(美元對沖) | 6% |

| 美國股票 | 2% |

| 亞洲股票 | 2% |

資料來源:貝萊德,WIND,彭博社,2020年4月底。(註5)

再者,中國在岸債券市場和離岸中國信貸市場之間的低相關性一直存在,原因是在岸市場對外開放較低,以及兩個市場之間的資金流動較低所致。

在環球市場風高浪急之際,貝萊德中國債券基金則可於所有中國債券市場進行靈活戰術配置,包括在岸人民幣債券市場、離岸人民幣及美元中國信貸市場,以把握上行機遇及降低下行風險。

![BLK_icn_momentum_rgb[1]](https://image.businessfocus.io/wp-content/uploads/2020/07/BLK_icn_momentum_rgb1-e1594889712804.jpg) 波動性較小

波動性較小

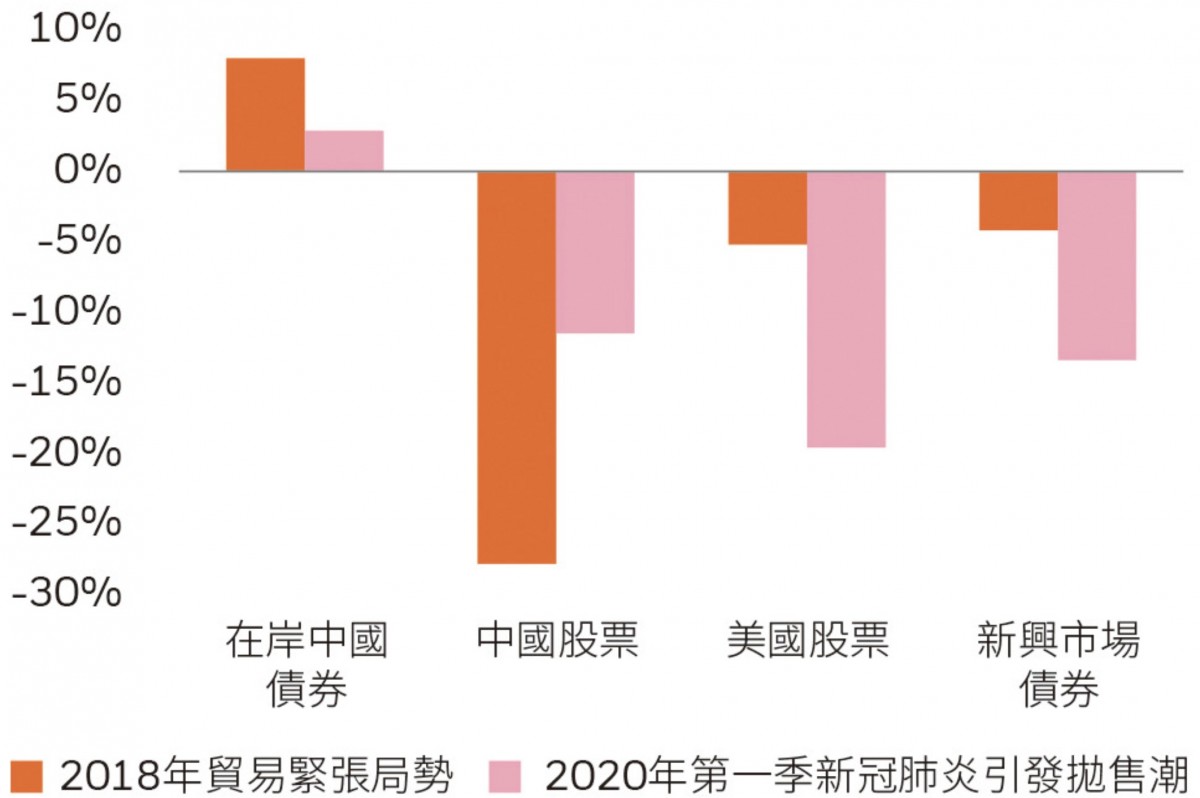

中國在岸債券市場與全球其他地區的市場頗為不同,波動性較低,不論是前年中美貿易戰升溫,抑或是今年因新冠肺炎引發的環球大跌市,中國在岸債券也未有受到太大影響而錄得正回報,不僅有助分散投資組合風險,也可帶來賺取長線回報的機遇。

中國在岸債券在不明朗環境下回報具吸引力(註6)

資料來源:貝萊德、彭博,2020年3月底。

貝萊德中國債券基金在過往3年的波幅處於較低水平,回報亦相對較高,比起環球債券基金更為優勝。

| 3年期年化回報 | 3年期年化波幅 | 回報/風險 | |

| 貝萊德中國債券基金(A 美元對沖) | 4.5% | 2.3% | 2.0 |

| 晨星美元債券-靈活策略 | 1.0% | 5.0% | 0.2 |

資料來源:貝萊德,數據截至2020年3月底。(註7)

更重要的是,貝萊德中國債券基金自2011年成立以來,一直位列晨星1年期、3年期及5年期及自成立起債券基金表現首四份一位(註8),引證基金能夠為投資者帶來長期而穩健的回報。

按此了解更多關於貝萊德中國債券基金詳情。

1. 資料來源:貝萊德、WIND,截至2019年12月

2. 資料來源:彭博,2020年7月15日

3. 過往表現並非目前或未來業績的可靠指標。指數不受管理且投資者無法直接投資於指數。指數表現數字僅供參考之用。根據彭博巴克萊環球多元債券指數及所有合資格的中國在岸債券(利率債券及信貸債券)(發行規模高於人民幣20億元及到期日超過1年)

4. A6股份類別年息率 = (派息╱除息日之資產淨值)* (12*100)。成立日期:A6人民幣股份類別:2011年11月11日;派息率並不獲保證,亦並非基金回報之準則。往績並非未來表現的指引。投資者或未能取回投資的全部本金。

5. 中國在岸信貸:中債信用債券指數;亞洲高收益信貸:摩根大通亞洲非投資等級指數;中國美元信貸:摩根大通中國信貸指數;環球投資級別公司(美元對沖):彭博巴克萊全球企業指數;環球高息企業(美元對沖):彭博巴克萊全球高息企業指數;美國股票:標準普爾500指數;亞洲股票:MSCI 亞洲股票(日本除外) 指數。指數表現數字僅供參考之用。投資者無法直接投資於指數。投資涉及風險,過去的表現並不保證未來的表現。

6. 在岸中國債券:彭博巴克萊中國綜合指數(美元H類)。中國股票:滬深300指數。美國股票:標普500指數。新興市場債券:摩根大通全球新興市場多元債券指數。指數表現數字僅供參考之用。投資者無法直接投資於指數。

7. 回報根據A6美元-H股份類別計算(成立日期: 2018年7月4日),於2018年7月前為A2離岸人民幣股份類別,對沖至美元(採用每日對沖成本)。年度回報: A6 USD-H:年初至今:-0.03%, 2019: 8.1%, 2018: 2.4 (成立日至年底); A2 CNH:年初至今:0.3%, 2019:8.8%, 2018:3.3%, 2017:8.8%, 2016:4.5%。所列示例僅供說明且作為整體概要。並未盡述全部詳情,亦不應作為投資意見或建議。投資方案基於特定配置且投資結果與別不同。所述配置為假設隨機進行的概念性配置。往績並非未來表現的指引。投資者或未能取回投資的全部本金。表現按該時期的資產淨值計算,股息再作投資。表現數據已扣除費用。派息率並不獲保證,亦並非基金回報之準則。A6股份類別年息率 (%) =(派息╱除息日之資產淨值)* (12*100)。四分位數:晨星。類別:晨星美元靈活債券。所示的同行比較僅出於說明目的,並不旨在比較同一投資領域中的所有資金,也不旨在比較所示資金的所有特徵。提及基金名稱不應被視為這些基金的投資建議或投資建議。投資涉及風險。過往表現並不代表未來表現。

8. 資料來源: 晨星,截至2020年6月底。同類基金指晨星亞洲債券分類中香港證券及期貨事務監察委員會(證監會)認可的基金。同類基金平均表現指同類基金平均累積回報。獲證監會認可並不代表獲得官方推介。

《境外機構投資者境內證券期貨投資資金管理規定》於2020年6月6日實施,以簡化境外機構投資者境內證券期貨投資資金管理要求。 詳情請參閱政府官方網站。本文所載的基金乃貝萊德全球基金的子基金。投資涉及風險。過往業績並不代表將來的表現,基金價格及其收益可升可跌,並不能保證。投資價值亦可能受到匯率影響。投資者可能無法取回原本投資金額。投資收益以基金股份類別交易貨幣計算,可能是海外貨幣。因此,以美元╱港元作出投資的投資者,需承受美元╱港元╱海外貨幣兌換率的波動的風險。個別股票價格並不代表本基金的回報。香港投資者欲知有關詳情,請參考貝萊德全球基金章程,包括風險成份。本資料之發行人:貝萊德資產管理北亞有限公司。本資料及貝萊德網站並未被香港證券及期貨事務監察委員會所審閱。BlackRock®乃BlackRock, Inc.,或其附屬公司在美國及其他地方的註冊商標。所有其他交易商標、服務標記或註冊商標乃為所屬者擁有。©2020 BlackRock, Inc.版權所有。MKTGH0620A-1206111