【小龍專欄】美股升勢集中「美股七雄」 總權重迫近三成 退潮後港股將會如何?

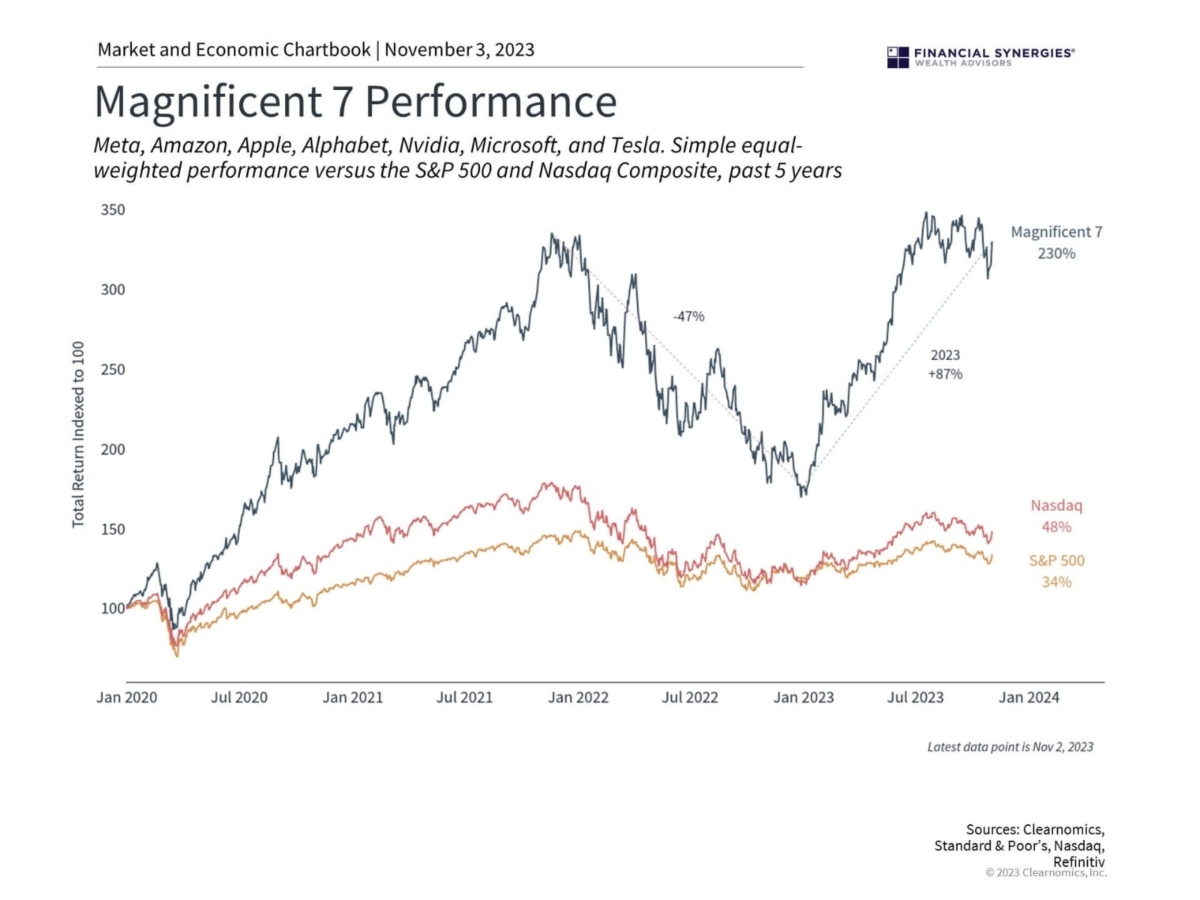

今年納斯達克和標普500指數的回報主要來自10家公司 - 包括「美股七雄」(Magnificent Seven) 中的股票。根據下圖列出的公司,晨星美國市場指數12.8%的回報中,有10.5%來自這10家公司。換句話說,如果只投資這10檔股票的市值加權組合,通過第3季度也將回報55%。

蘋果(AAPL.US)、微軟(MSFT.US)、谷歌母公司Alphabet(GOOGL.US)、亞馬遜(AMZN.US)、英偉達(NVDA.US)、Meta(META.US)和特斯拉(TSLA.US)這7隻,最大市值規模的科技和互聯網相關股票,11月份在標普500指數中的總權重,達到創紀錄的29%。

投資者今年蜂擁而至七大科技巨頭,部分原因是他們紛紛押注,由於科技巨頭們的龐大市場規模和財務實力,它們處於利用人工智能技術擴展營收的最佳位置。該指數在2023年高達23%的漲幅中,這一羣體約佔三分之二。

美股市場的Risk On(追逐風險)動能可謂只增不減,該指數有望創下2009年以來漲勢最爲迅猛的一年。根據機構彙編的數據,美股市場的「垃圾級債券ETF」,在過去六週內出現了前所未有的資金流入量,超過150億美元規模,反映出投資者們Risk On力度只增不減,市場風險偏好急劇升溫。

現在的問題,在美股表現那麼好的期間,港股仍然積弱。那麼當美股差的時間,那麼港股將會如何。在過去30年,有一次是港股大跌,而美股的只是少的回調。那就是亞洲金融風暴其間。

亞洲金融風暴始於1997年7月泰國銀行自由下浮泰銖匯率,隨後菲律賓、印尼等東南亞國家陸續爆發金融危機。美股在1997年7至9月期間表現波動,道瓊指數曾短暫下跌近5%。但危機爆發初期,美股影響未見明顯。

隨著泰國、印尼經濟惡化,亞洲金融危機於1998年初蔓延至韓國和香港。美股開始受牽扯,1至3月,道指累計下跌近15%。4至5月市場恐慌情緒高漲,俄羅斯宣佈債務違約,長期資本管理公司夭折,美股一度大幅下挫20%。隨後聯儲局採取降息及增加流動性措施支持,美股於1998年下半年復甦,全年累計跌幅收窄到毀7%左右。而港股同期恆指累計跌幅高達約54%。

而港股大多數時間跟美股走。Beta值是用來衡量一隻股票,或市場對另一隻股票,或整體市場波動程度的敏感度。港股恆指與美股道指的Beta值通常在0.8至1之間。這意味著當美股道指上落1%,港股恆指的波動幅度傾向約為0.8至1%。而1997至98年亞洲金融風暴期間,港股對美股的Beta值可能偏大,因為港股的跌幅遠高於美股。

而美股會如果之後回套,會否令到港股更差呢? 小龍過去幾年每年都有分析當年投資的大主題;2016年:2017年牛市,2018年熊市;2018年:戊戌年種了個因,己亥庚子年爆發問題;2021年:港股2021年逢牛必轉,樓市18年周期見頂;2022年:美股逢七必跌,美國將會大加息;2023年: 別在九運前死去:2024年將會如何?

或者可能如誠哥講:自己顧自己。

小龍

江恩理論及時間周期專家,陸港台出了多本著作及受不同媒體轉載文章,多次提前預測大市轉勢時間。

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。