【瑞信CDS升3倍】金融海嘯恐重臨 聯儲或被逼QE 違約風險增 瑞信或步雷曼破產後塵

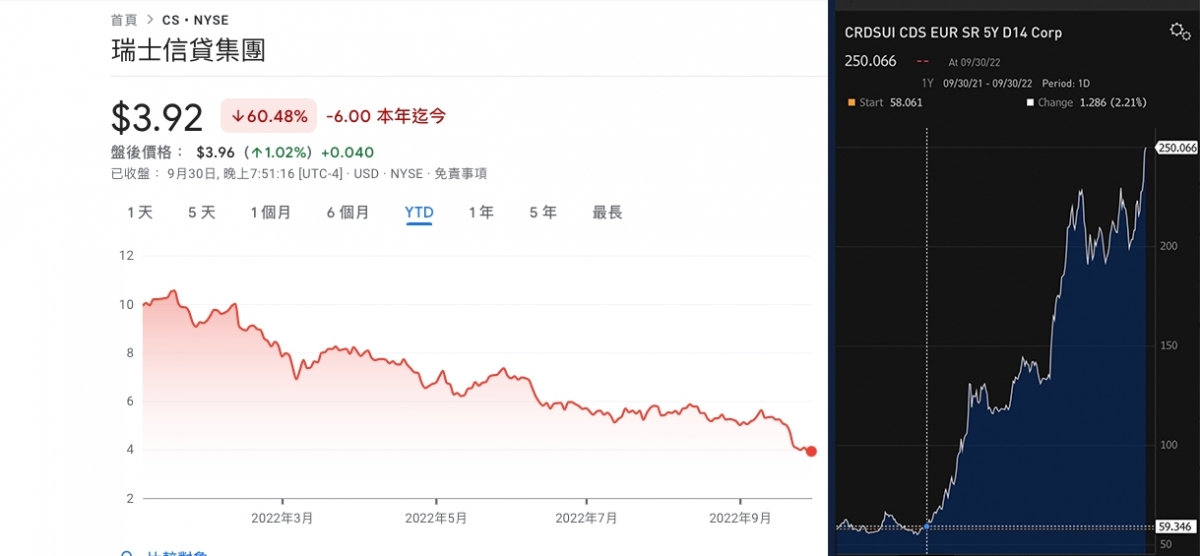

有百年歷史的投行瑞士信貨,恐怕要步雷曼後塵破產?瑞信近年醜聞纏身,Archegos爆倉及Greensill破產,均令公司損失慘重,其股價今年內已暴跌6成至3.92美元。在瑞信快將宣布改組之際,反映它破產風險的信貸違約掉期(CDS)指數已升至250基點,較今年初大漲3.2倍,反映市場憂慮瑞信會債務違約,恐成如2008金融海嘯時的雷曼一樣「沉沒」破產。雖然瑞信高層強調公司財政健全圖穩軍心,但全球股市疑恐金融海嘯重臨故進一步下跌,港股今晨再跌逾200點,低見17010.67點,萬七點大關失守,美股亦笈笈可危。

Photo from BusinessFocus

Photo from BusinessFocus

對美股的前景分析員意見則嚴重分歧,早前不少名人料標指及納指勢或再跌一至兩成,惟摩根士丹利首席美國股票策略師Michael Wilson認為,近日英鎊暴跌險累退休基金爆煲、以及瑞信瀕破產等,可能逼使美國聯儲局轉軚,重新考慮QE即量化寬鬆的可能性。理由是現時美國的加息及收水潮,令全球四大國(美, 中,歐,日)的美元M2供應在半年間大減4萬億美元,令情況極為凶險,最終或導致不可容忍的經濟壓力及危機。Wilson認為若真的QE重臨,股市勢大反彈,問題是不知何時才等得到QE。

令瑞信進一步陷入困境,是因為部分傳媒包括澳洲廣播公司(ABC)旗下商業記者David Taylor稱,根據「可靠消息」報道,一間大型投資銀行瀕臨破產,引來全球財經界關注,幾乎所有人都猜測瀕破產的是瑞士信貸(Credit Suisse),理由是瑞信近年受一系列丑聞困擾,包括Archegos爆倉、Greensill破產、洩密事件等,令公司名聲受損及業績大跌。其股價自去年二月起即一蹶不振,不足2年之間從14.90美元累跌至周五收市的3.92美元,跌幅近74%。

另根據《彭博》數據,瑞信的信貨違約掉期(CDS)指數一周內大升15%至250基點,較今年1月的大約59點,更累升達3.2倍,這已接近2008年雷曼兄弟倒閉時的水平,引起市場關注。CDS是大戶用以對沖某機構破產或債券違約風險的工期,掉期價格越高,反映有關機構破產機會率越大。

今年7月才上任的瑞信行政總裁Ulrich Koerner上周五再度向員工發信重申,指將於本月27日公布第三季季績時披露轉型計劃,並強調銀行有「強大的資本基礎和流動性狀況」。他承認銀行內部和外部存在很多不確定性和猜測,但呼籲員工不要將日常股價表現與公司「強大的資本基礎和流動性狀況」混為一談。不過類似的說法,雷曼兄弟在2008年金融海嘯破產前也曾說過。

此前有媒體報道稱,瑞信已計劃裁員,並準備把其投行業務分拆,其中諮詢業務可能會剝奪集團。據報道,瑞信希望重組後成為一家專注於財富管理和銀行業務的「輕資本」投資銀行,並打算出售證券化產品業務等盈利部門,希望避免融資能力受損。證券化產品業務將會把抵押貸款等債務打包,然後作為證券出售,以減少該行的資本負債,但也會使它失去最賺錢的業務之一。

瑞信高層多次強調銀行資本質素穩健,並指出至6月底,該行普通股權一級資本比率(CET1)達13.5%,既符合該行年內目標的13%至14%,也高於國際監管機構要求的8%,以及瑞士當局要求的10%。但投資機構KBW認為,即使瑞信出售部分資產,也須額外增加40億瑞士法郎資本,但年內公司股價大跌,股本融資將大幅攤薄長期股東股權,令該行陷入兩難之中。

Text by BusinessFocus Editorial

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。