【江恩小龍】美國滯脹加息 香港按息可加至4厘「月入6萬供樓都所剩無幾」

小龍在本欄多次提出「美國誤判了通脹不是短期,那小心美國會如1970年大幅加息。」

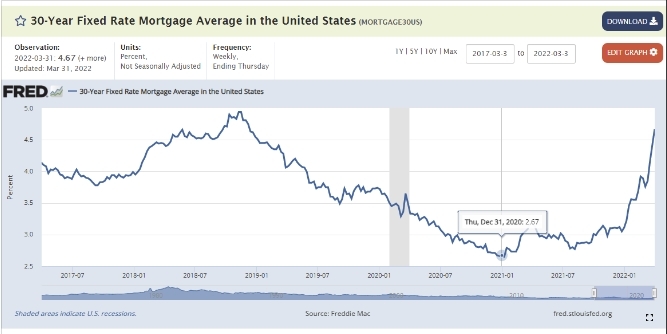

很多朋友看完之後反指「美國欠人很多錢,不敢加息」,結果美國啟動了第一次加息,並暗示很大機會之後每次加息都是0.5%,很大可能美國的Fed Rate年底會加至3%至4%。而美國按息亦出現急升,由2.67厘升至4.67厘。同時大行高盛看淡樓價前景,預期會在低位維持一段長時間之餘,更預期從今年至2025年,樓價將每年跌5%。該行又預期,由於本港銀行同業拆息(Hibor)上升並影響借貸成本,認為按揭利率將由目前約1.5厘,至2024年時升至4厘時才見頂。這引起小龍的興趣,如果真的加息至4%,那月入6萬能否供起樓?而未來樓市又如何看?

Photo from BusinessFocus

Photo from BusinessFocus

小龍曾經在本欄及多個訪問講過,今年睇樓,看看2023或2024有無機會買樓。越來越多國家及分析開始指未來有機會出現滯脹,及指未來美國會否如1970年代大加息。近日美聯儲主席鮑威爾表示,該局準備必要時在下次會議上加息0.5個百分點。筆者多次提出美國不論10年或者30年的債息,都成了一個均等的35年周期。

此35年是1946年至1981年走了35年的熊市,1981年至2016年走了35年的牛市。在1981年至2016年之間,有一條約20年不破的下降軌債息亦升穿。先不要說美債會走35年的熊市,如果美債未來幾年的反彈幅度是0.236的黃金比率,那10年美債也要上升約4.6厘,如反彈至0.386是約6.78厘。正常情況下,美債的上升令其他國家或公司債券必定要上升其發債息率(即價格下跌),但是如果市場突然出現一些突發因素,那不容少看其震盪的恐怖。

今天美債的債息是2.5%,上一次2018年縮表美債息是約3%,那麼今天美國收息,加息,縮表三箭齊法,那麼會加快美債息上升及新興市場的資金流走嗎?而且,1970年代美國加息10厘需要只要約2年。1970年代,除了石油危機令油價格上漲,食品價格也由於糧食緊缺而大漲,在一定程度上增加了通脹壓力。1972年,自然災害席捲全球,世界糧食總產量比上年減少2.9%,許多國家發生嚴重的饑荒。

Photo from BusinessFocus

Photo from BusinessFocus

同時2021年是樓市重要在經濟周期的一年。對於樓市的研究,在世界的經濟學家都有不同的見解,但是異常相似。筆者在下面列出:

· 《房地產週期百年史》(One Hundred Years of Land Values in Chicago)作者霍伊特(Michael Hoyt),透過研究美國芝加哥從只有幾十間木屋開始之後103年房地產的價格,發現房地產價格大約以18年為一週期。

· 愛德華R·杜威(Edward R.Deway),號稱週期循環分析之父,發現每個樓市週期約18年。

· 英國經濟學家弗雷德·哈里森(Fred Harrison)研究過去200多年英國和美國房地產市場,發現房價漲跌有一個18年左右的週期。

· 西蒙·史密斯·庫茲涅茨(Simon Smith Kuznets)發現15至25年的建築業週期。

Photo from BusinessFocus

Photo from BusinessFocus

大家都不約而同認為樓市約18至20年一個週期, 以庫茲涅茨提出的平均20年樓市週期,以及哈里森提出的樓市18年週期為基礎,2003加上20年即是2023年,而2003年加18年就是2021年。所以2021年是樓市升浪最後一年,2023/2024是危亦是機。假若真的如大行所講,按息升至4%,樓市會如何?

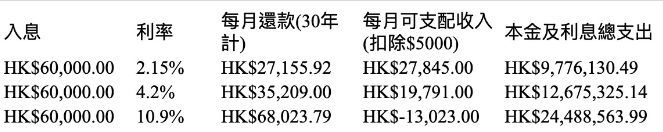

筆者相信,如果要客觀地分析一般市民的負擔能力,較可取的是計算不同入息及息率下業主的可支配收入。以2015年為止,過去19年的平均按息作分析,最高利率為1997年的10.9%,最低是2010年的1.16%,平均按息4.187368%(這個數據較為客觀,因為政府要求的壓力測試是以5.5%計算)。這也跟高盛的預測相近,所以我們會以4.18作為分析。若要了解業主的承擔能力,可以計算不同的收入及利率,並扣除一般統一約5000元的固定開支(差餉及管理費),看看業主在扣除供樓之後的可支配收入。在此因為方便計算,不會考慮通脹、工資上升及壓力測試。

Photo from BusinessFocus

Photo from BusinessFocus

如果月入6萬,購入800萬的樓並做9成按揭。每月在利率2.15%的情況下,每月樓按還款為27,155.92元,扣除5000元的基本開支後,餘下27,845元。另一方面,如果利率在4.2%的情況下,每月還款即時上升至35,209元。同時扣除5,000元之後,每月可支配收入為19,791元。但是要留意,本金及利息總支出為1200萬元,比之前2.15%的利率時間上升約300萬。

今天的生活支出非常高,如果按息真的升至4%,每個月供樓後餘下19,791元,即是供完樓之後,一是每個月基本上無錢剩,又或是每個月都會負錢。所以大家要留意。正如我新書講「下一個周期來之前,重要的不是你擁有一層風水屋,重點是你沒有負債,及在周期洗牌前沒有輸。」

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。