【BF專欄】債務如水,能載舟也能覆舟

今天讀到一篇《25歲理工碩士旅社自縊》的故事,說一個名校碩士生,本來大好前程,不堪債務壓力,走上了絕路,與老父天人永隔。最近,輿論對很多高利貸企業口誅筆伐,平民百姓也視負債如洪水猛獸。因此,想到寫這一篇文。

大多數理財文章,都比較強調要買資產、讓錢生錢,要節約開支、控制消費,卻很少提及債務。事實上,債務管理是理財的重要一環。

圖/Pixabay

1. 債務如水,能載舟也能覆舟

債務實際上是提前支取你未來的錢,像坐了時光機一樣,用之後支付利息的代價,來幫助你解決現在的財務問題。

利用好了,它是你撬動財富的杠杆。

很多投資專案都有門檻,資金體量要求較大,比如房子或私募基金專案,負債能幫助你跨越這個門檻,讓你提前參與進去,節省了原始積累的時間。

當投資回報高於利息時,你可以當債務是你的合作夥伴,一起去賺錢,之後收益分成。如果你本金100萬,10%的收益只有10萬。但如果你從銀行借了900萬,貸款利息5厘,湊夠了1000萬,10%的收益就是100萬,扣除利息45萬,你能賺55萬。收益是沒有貸款時的5.5倍。

負債是你的好兄弟,能在你現金流出現短暫斷流時,拉你一把,給你一筆錢,救救急。做生意常常會遇到現金流問題。錢都用來買貨了,下家還沒給你回款,上游卻催你交錢。這時,為了跟上游保持良好的合作關係,必須借錢填補窟窿,等應收款回來後,立刻補上。這時候貸款就能及時地幫到你。

負債能讓你提前享受到更優質的生活,提前買車、買數碼設備。

負債還能抵消一部分通貨膨脹。

但是債務就像水一樣,能載舟也能覆舟。利用不好,不單會影響你的生活水準,甚至會越纏越多,最後傾家蕩產。

2. 區分良性負債和不良負債

要想運用和駕馭債務,首先要分清楚哪一些是良性負債,哪一些是不良負債。搞清楚了這個問題,才能對自己的債務進行合理規劃——根據自身情況,綜合選擇適合自己的債務。

貸款,何為良性,何為不良?不能簡單地按貸款類別來分,要看支付的貸款成本是否低於機會成本。如果低於,就是良性,高於,則是不良。

這裡又牽扯到“機會成本”的概念。所謂機會成本,就是在面臨多個選擇時,被放棄的選擇中價值最高的那個選擇所帶來的收益。

假設隔壁老王手裡有100萬,他借了10厘的貸款沒還。他這100萬,

* 如果還貸款,就能省下10厘;

* 如果買理財產品,只能獲得3.5厘;

* 買基金,平均能獲得8厘;

* 投資房地產,收息2厘,樓價漲幅年均7厘;

* 投資朋友已運營成熟的餐館,能獲得15厘。

對我們來說,10厘貸款非常高了,顯然是不良貸款。

但對隔壁老王來說,他如果選擇還貸款,收益是10厘利息,同時,放棄了其他的選擇。而其他選擇中,最賺錢的那個是投資已運營成熟的餐館。投資餐館的收益是15厘,就是還貸的機會成本。

根據良性負債的判斷標準,“支付貸款的收益10厘”低於“機會成本投資餐館的15厘”,因此,對我們來說的不良貸款,對老王來講是良性的。

也就是說,凡是借了錢能帶來正向收入的就是良性負債;不能帶來額外收入的,就是不良負債。

一般來講,用來消費的貸款都不是好負債,如免息期過後的信用卡貸款、車貸、買商品的分期貸款。就算能抵消通脹也是有限,卻讓你透支了未來的收入,不知不覺過上了你負擔不起的生活,不斷支付利息,沒有餘力儲蓄。

圖/Pixabay

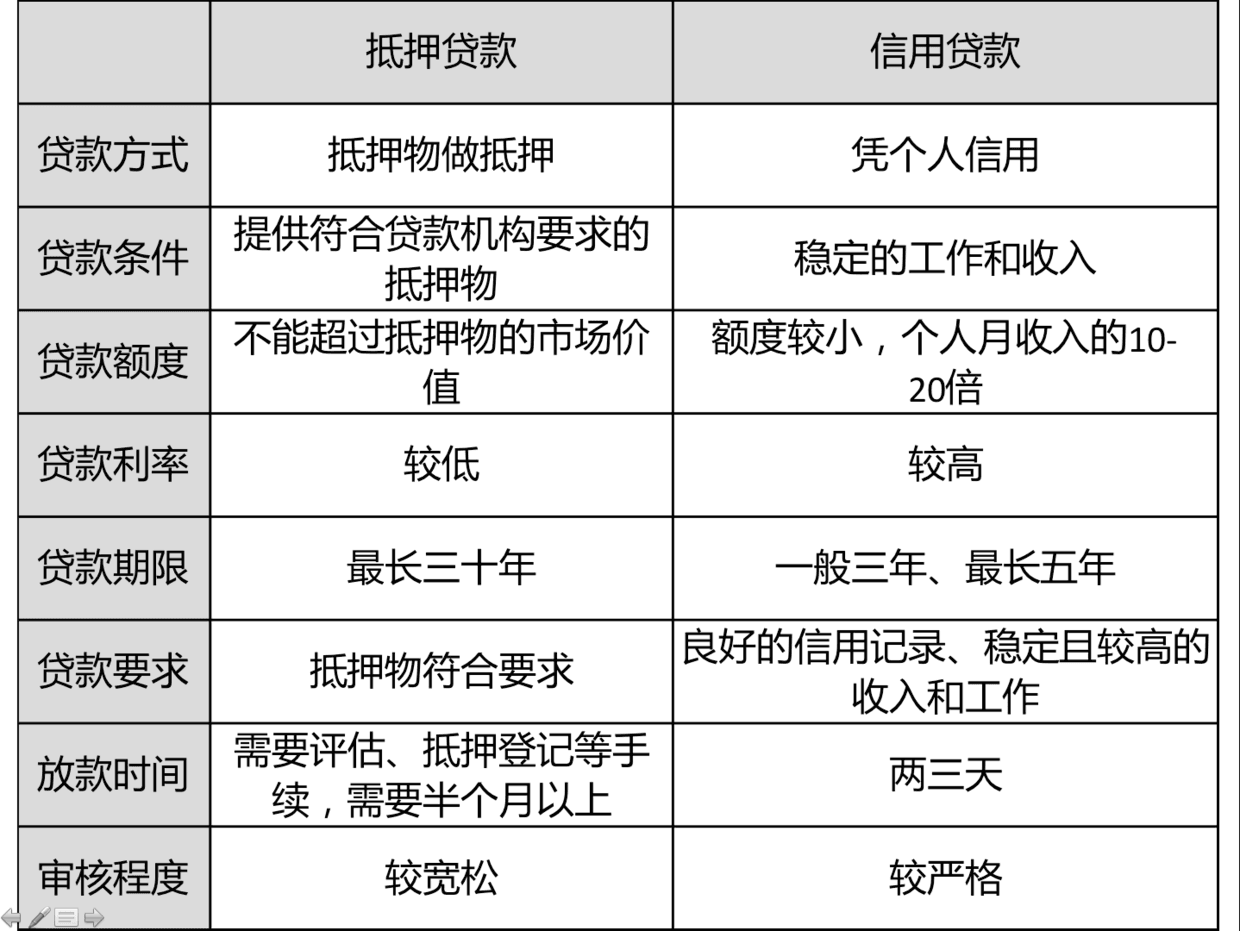

3. 抵押貸款和信用貸款

有童鞋問:“市場上有各種各樣的貸款,哪種你比較推薦?我知道公積金貸款是最划算的。房貸也比較低。還有別的嗎?”

市場上的貸款雖然五花八門,卻只有兩大類別:抵押貸款和信用貸款。

抵押貸款,顧名思義,貸款時,需要提供符合貸款機構要求的抵押物做抵押,比如房子、車子、機器設備等、有些保險產品和債券也可以做抵押。

因為有了抵押物存在,貸款機構所需要冒的風險較低。所以,他們的利息也較低。允許的貸款年限也較長,可以十年、二十年,甚至三十年。能借到的貸款額度最高不會超過抵押物的市場價值,對借款人的審核也沒那麼嚴格,只是由於需要評估抵押品,手續比較長。

抵押貸款與信用貸款的分別。圖/艾瑪

信用貸款,則不需要抵押物,根據你的社會信用和財力情況來評估是否放款,需要借款人有穩定的工作和較高的收入,具備按時足額償還本息的能力。收入太低則不會被考慮。

由於沒有抵押物,貸款機構需要承擔較高的風險,所以,利息較抵押貸款高。允許的貸款年限較短,最長也才五年,畢竟歸還時間越長,風險越高。發放的額度比較少,通常是個人月收入的10-20倍。對借款人的審核也較嚴格,批復結果卻很快,通常兩三天就知道結果。

因此,如果是臨時現金流短缺,時間緊迫,可以採用信用貸款,等有錢了,儘快還掉。如果打算借錢長期投資,抵押貸款更好。

4. 維護信用記錄

沒房沒車,沒有儀器設備的童鞋,要借錢,只能找信用貸款。而除卻那些利息超高的貸款,一般的信用貸款,不是想借就能借到的。

貸款機構會根據你的身份特徵、行為偏好、信用歷史、人脈關係和履約能力等因素綜合進行評分,算出你的信用值。信用值越高,給你批出的貸款越高。

所以,我們在平時就要意識地維護好自己的信用。等到投資能力足夠了,想要借杠杆的時候,就能立刻借到。

如何維護好自己的信用?

首先,我們得努力工作,盡可能在本職工作上有所晉升,提高自身收入水準。如果沒有較高的穩定收入,一切免談。而且信用貸款的額度是月收入的倍數,你收入越高,可以貸到的金額越高。

其次,要準備一份良好的個人征信報告,這是評判一個人信用是否良好的重要依據。其中,信用卡消費和準時還款是個人征信報告最簡單的資訊獲取途徑。

信用卡是不錯的理財工具,有幾十天的免息貸款。消費時首選信用卡,並在免息期內全額還款,平時的流動資金就放餘額寶等理財帳戶裡,不僅可以先利用銀行的錢,還可以增加自己的信用。

其他的信用卡就去銀行註銷吧。辦理了,不使用,容易忘記繳納年費,而產生信用逾期,被記錄在案。

沒辦過信用卡,又沒有申請過抵押貸款的人,信用記錄會顯示一片空白,被貸款機構稱之為“信用白戶”。這類人較難申請到信用貸款。

也不能在短期內頻繁申請信用卡,每申請一次信用卡,銀行就會查詢你的征信報告一次,就會留有記錄。頻繁申請,就會留下多條查詢記錄,銀行會認為你急用錢,申卡通過率又不高。就會懷疑你的還款能力了。

一定要記得在免息期內全額還款,如只還一部分,剩餘的部分利息很高,通常都要十幾厘。有個詞叫“連三累六”,即不要連續三個月或累計六次逾期還款,如果出現這兩種狀況,會被列入問題客戶。

水電燃氣費、助學貸款也記得按時繳納,長期拖欠,也會被記錄在檔。還有就是儘量別給人擔保。萬一他/她沒能按時償還,也會影響你的記錄。

當我們維護好了信用記錄,等需要借款時,就容易很多,也更容易得到較低利息的貸款。銀行給你批的利率,與對你還款能力的評估相關。

5. 控制好負債收入比

還有一點。還記得,艾瑪在講“家庭財務報表”時,曾提到的負債收入比嗎?

負債收入比 =月負債支出/月收入。”

我在前文中曾提過:如果負債收入比低於40%,說明家庭能夠應付債務;如果低於20%,可以適當增加低利率的貸款,如給房子加按,以抵消通脹,並投入穩定且收益高於貸款利率的債券或理財產品;如超過40%,意味著負債過高,已超過家庭的承受能力,要進一步控制消費,增加收入,儘快提前清掉一部分債務。

其中,40%是一個參考數。事實上,不同年齡承擔風險的能力不同。30歲以前收入不高,償債能力較弱,銀行也不會給你太高的額度(那些高利貸我們不論);30歲-45歲收入較高,抗風險的能力強,也有足夠的償債能力,負債比例可以適當上浮,設定在40%-50%之間;45歲以後,就要考慮退休了,就不能再承擔太高的債務,應適當減債,可以設定在35%-40%之間。

就算是良性負債,負債收入比依然要控制在參考值範圍內。因為投資都有風險,負債卻一定要還。要給自己留有餘地。

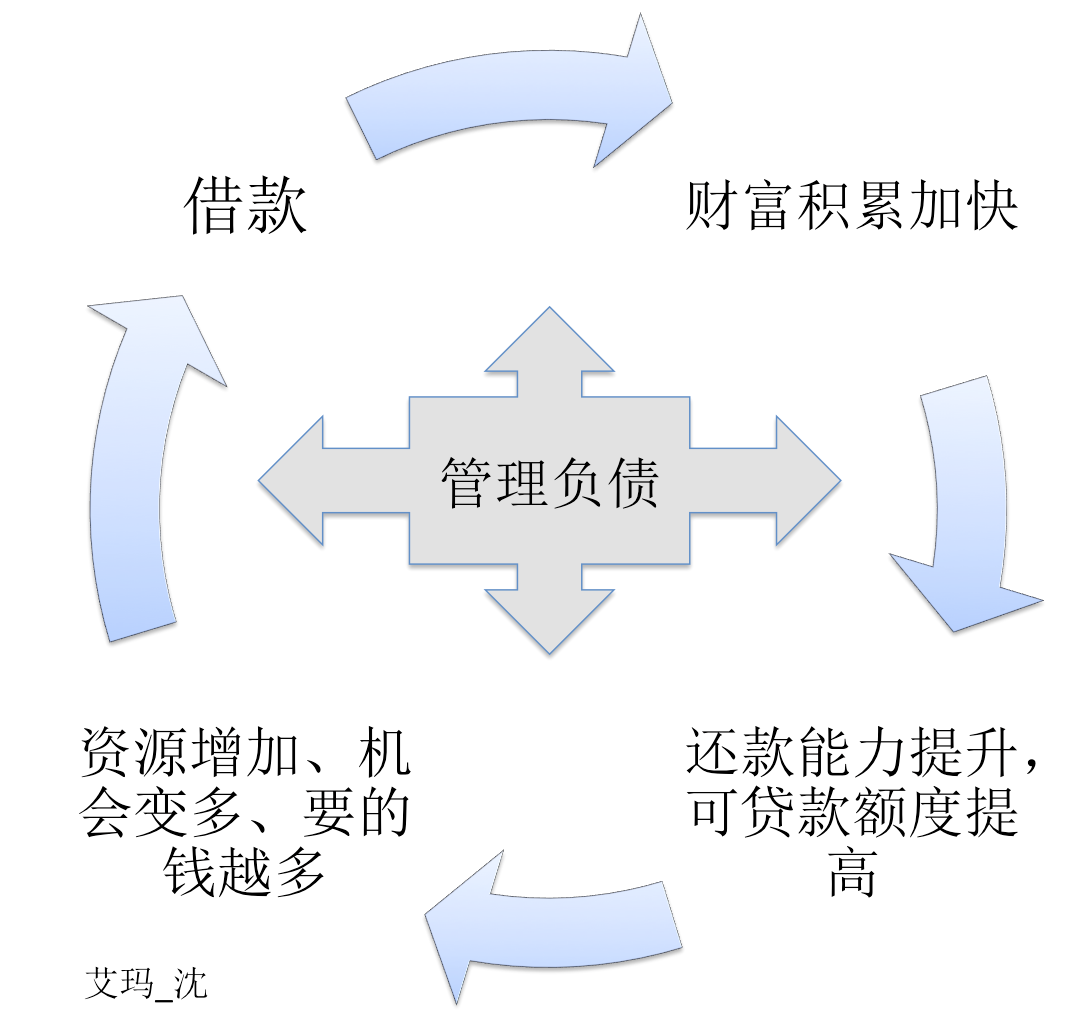

6. 建構負債的良性迴圈

當你學會了如何管理負債,你財富積累的速度就會加快,你就變得越富有;

你越富有,貸款機構對你還款能力的評估就越高,可貸款的額度也就越多;

你擁有的資源越多,圈子越大,需要調用的資金也就越多,因此又再次增加貸款。

這樣就形成了良性迴圈。每迴圈一次,你的資產就越多,貸款機構對你還款能力的評估就越高。

也因此就有了大家常說的‘越有錢,借越多錢’的說法。

至於那些深陷債務泥潭,需要學習如何減債的朋友,可以閱讀我的往昔文章《給身中劇毒月光族的急救大法》,其中介紹了五步債務消除法。

負債的良性迴圈。圖/艾瑪

(本文經由博客艾瑪授權轉載,並同意BusinessFocus編輯文章與修訂標題。文章內容為博客個人意見,不代表本公司立場。)

Text & photos: 艾瑪