【股災將至?】畢菲特為何增持現金?4幅圖看懂美股風險

稍早前,標普500指數觸及2,508.85點的歷史高位。值得留意的是,在美股節節上升的同時,「股神」畢菲特卻在增持現金。根據披露,畢菲特的投資旗艦巴郡在今年第2季持有近1千億美元現金。讀者們想必知道,畢菲特崇尚的價值投資法本質上是一種逆向投資,他特別擅長在熊市撈底。而撈底的前提就是要有足夠資金,不要在股市高點被牢套。畢菲特增持現金,或許是他意識到美股目前估值已高,風險漸增。今天我們來談談美股的風險。

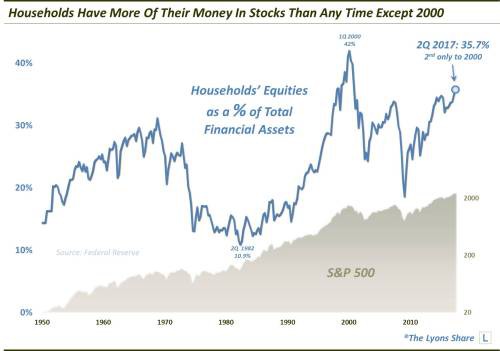

參考下圖,根據美國聯儲局的數據,截至今年第2季末,美國家庭及非牟利組織的總資產當中,有高達35.7%是股票。該比例超過了2007年金融海嘯爆發前,逼近2000年的科網股泡沫時期。

Photo from 華爾街見聞

Photo from 華爾街見聞

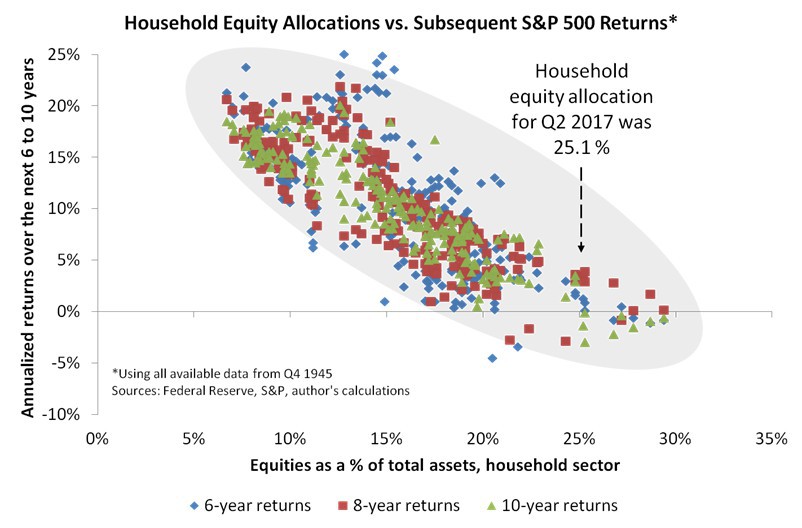

在歷史上,當美國家庭大量持有股票,美股隨後6年、8年及10年的回報率會如何?我們看看這幅圖(直軸為美股年化回報率,橫軸為美國家庭持有股票佔總資產的百分比)。

Photo from 華爾街見聞

Photo from 華爾街見聞

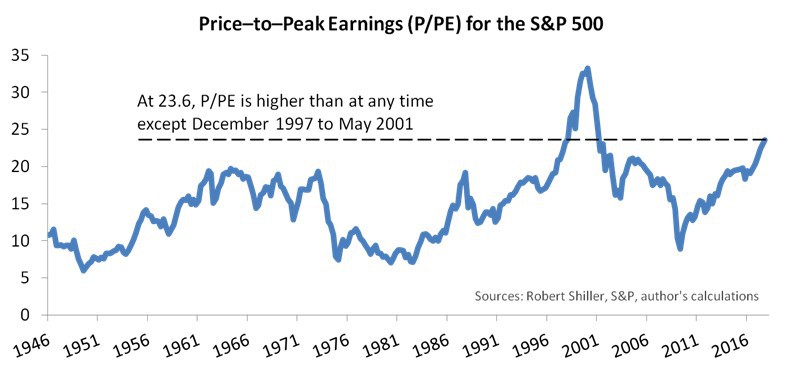

接下來,我們看看美股的市盈率。目前標普500指數的市盈率為23.6,同樣逼近1998-2000年的科網股泡沫時期。

Photo from 華爾街見聞

Photo from 華爾街見聞

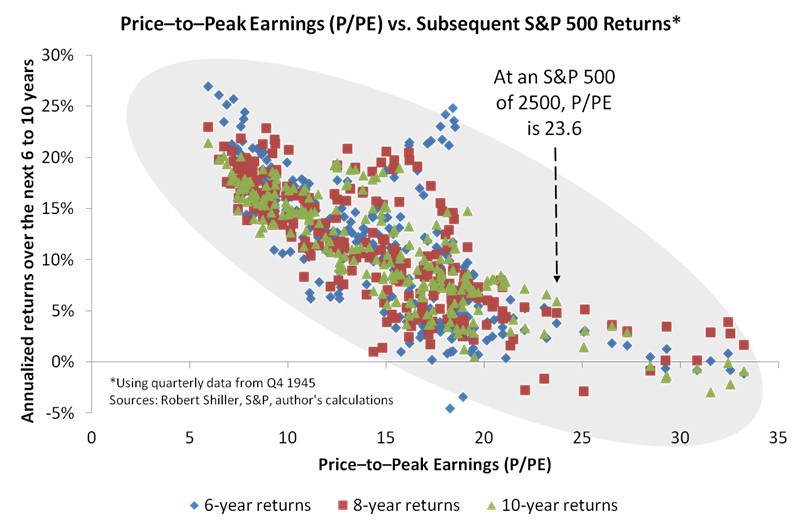

在歷史上,當市盈率高企,美股隨後6年、8年及10年的回報率又如何?我們看看這幅圖(直軸為美股年化回報率,橫軸為美股市盈率)。