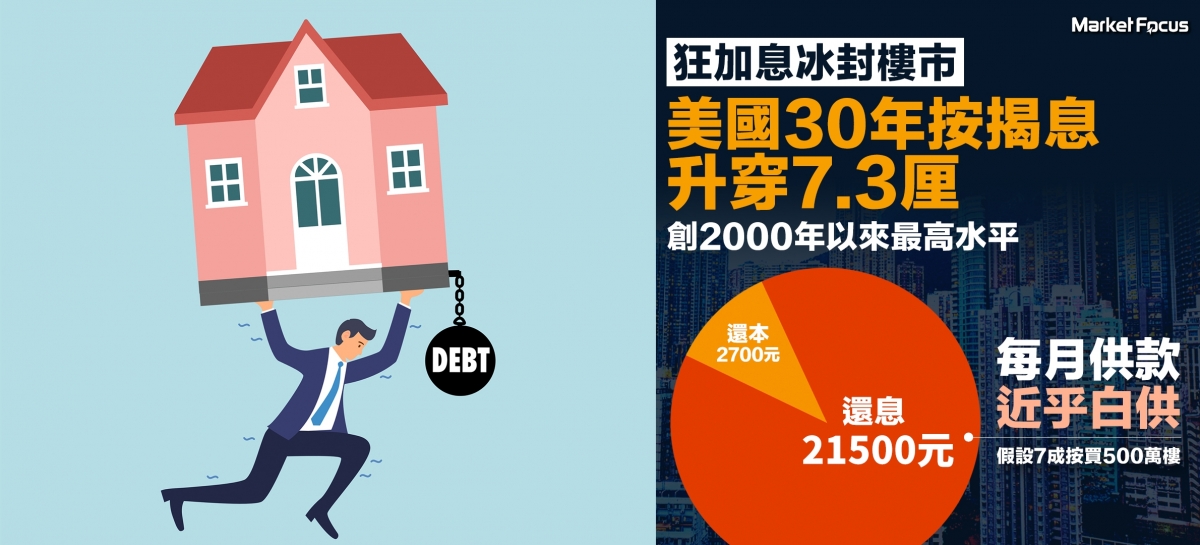

【狂加息冰封樓市】美國30年定息按揭升穿7.3厘 創2000年以來最高水平 每月供款近乎白供

美國聯儲局官員再放鷹,指要繼續大幅加息,才能遏通脹,10年期美債收益率急漲至4.23厘,拖累美股由升轉跌。反映樓按成本的美國30年定息按揭息率最新更狂升至7.37厘,是2000年底以來最高水平。若按此高息承按,每月按揭供款將有近9成用作支出,近乎是白供,嚇退了不少準買家,使美國新造物業按市場近日陷於冰封。有末日博士之稱的魯賓尼(Nouriel Roubini)則表示,聯儲局大幅加息帶來的市場和經濟痛苦現在才剛剛開始,料美國最終會更快迎來嚴重的經濟衰退,而最終恐有另一間雷曼級的金融機構爆煲。

Photo from BusinessFocus

Photo from BusinessFocus

美國30年定息按揭息率剛升7.37厘是甚麼概念?以香港樓市作例子,2年前若以500萬元買入上車盤收租,假設月租12500元,回報率3厘。若當時以流行的H按「H+1.3%(P-5.25厘為封頂息率)」承造30年期的7成浮息按揭,即貸款350萬元。在發生加息潮前,H大約僅為0.2厘,故按息實際息率只是1.5厘。所以每月按揭供款只需12079元,其中4375元為利息。

故業主每月收到的租金不單足夠支付按揭供款有餘,每月租金收入更比供樓利息支出多出8125元,一年下來小業主可淨賺97500元租金(未計管理費差餉等支出)。假若30年內息率及租金不變,供滿樓時利息總支出僅為84.9萬元。

但假如香港為維繫聯繫匯率,追隨美國大幅加息,致未來日子香港的30年定息按揭息率追上美國的7.37厘。那麼此時同樣買入500萬元買上車盤作7成定息按揭以收租(月租同為12500元),承造30年定息按揭,每月供款將暴增至24200元,即是扣減12500元租金收入後,業主仍須每月倒貼約11700元供樓。

更可怕的是,在7.37厘高息下,每月約24200元按揭還款中,有近9成即約21500元要用作支付按揭利息,只餘下約1成供款約2700元可用以歸還本金,故業主幾乎是每月白供。若維持此息率,在30年後供滿樓時,全期支付的總利息將高達519.8萬元,是最初貸款額(350萬元)的1.5倍。

Photo from BusinessFocus

Photo from BusinessFocus

難怪一直「發高燒」狂升的美國樓市,近月急速降溫,成為美國壓低通脹率的最後希望。美國全國房地產經紀人協會公布的月度數據顯示,美國住房可負擔性指數已經從2020年的169.9大幅降至今年6月的99.1,是1989年以來的最低值,突顯民眾住房負擔沉重,樓價高企。在聯儲近月局多次激進加息,美國按揭息率大升,才令美國房價指數在7月結束了之前連續31個月的環比上漲。此外,美國成屋銷量已經連續6個月下滑。

有「末日博士」之稱的魯賓尼表示,聯儲局雖大幅加息圖遏通脹,但行動來得太遲。今年美國股市下跌超過20%、美國房地產降溫,企業利用多年的低利率來增加債務,而現時即使是高級別債券的利率也來到多年來未見過的水平。但「這只是痛苦的開始。真正的痛苦尚未到來。然後,一個大型(雷曼級數)的金融機構可能會崩潰,跟著再有幾間規模大且具系統性的公司倒下,可能引發另一個雷曼效應。」他預期,此時後聯儲局將不得不退縮及放棄緊縮貨幣政策。此時美國會遇到嚴重的經濟衰退,金融市場亦面臨衝擊。

Text by BusinessFocus Editorial

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。