【江恩小龍】英經濟學家Fred Harrison樓市週期四階段 港樓已行到最後一步

近日新聞裡有許多蝕讓盤出現,樓市下跌逐漸成為主流共識。正如筆者上星期的專欄所言,部份人認為香港樓市會下跌,亦有一部份人仍然看好香港樓市。但情況已非上年般一面倒看好,今日我們就之前所分析的樓市周期再次重溫。

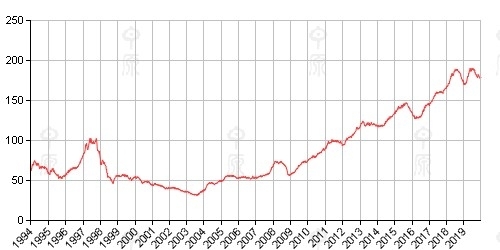

對樓市週期的研究,有週期循環分析之父之稱的Edward R.Deway稱18年;而諾貝爾經濟學獎得主Simon Kuznets則發現15年至25年的建築業週期,這種波動在美國許多經濟活動裡,尤其是建築業中的表現特別明顯,所以庫茲涅茨周期(Kuznets Cycle)又稱作建築業週期,而他認為此週期平均長度為20年;英國經濟學家Fred Harrison亦曾研究過去200多年來英國和美國的房地產市場,結果發現房價漲跌有一個18年左右的週期 。

事實上,香港樓市週期同樣有跡可尋,並以6年為一個週期。由1997年開始計算,之後每約6年都發生重大轉變,包括2003年、2009年、2015年及2021年;我們亦可以利用江恩50%的分割比率,得出3年為次一級週期,分別是2000年、2006年、2012年及2018年,而2000年及2006年分別為中期「轉勢」年,如2000年跌到3年後的2003年、2006年跌到2009年的金融海嘯,2018年起明顯地開始下跌,到2019年5月左右雙頂再回調。

Photo from BusinessFocus

Photo from BusinessFocus

再利用Fred Harrison提出的18年樓市週期分析香港樓市,他把樓市週期分為4個階段:前7年需求拉動的緩慢增長,然後短期的下跌調整,接着是7年投機的瘋狂階段,以至最後4年的價格大幅下跌,周而復始,詳細如下:

第一階段,從價格衰退結束時觸底開始,一般是緩慢的復甦階段,介乎1至7年左右。樓價下跌幅度之大,足以吸引最勇敢的投資者重返市場,他們被房價下跌帶來的高收益率吸引,復甦階段持續發展,更多的買家有信心進入市場,並推動價格逐步上漲。

第二階段,早期投資者因獲利已匯,樓市繼而回落。

第三階段,價格狂熱達至頂峰。最後幾年的上升被Fred Harrison稱為「贏家詛咒(Winner’s curse)的階段。投資者認為狂熱所帶來的「離地」價格,出現一個又一個理由去合理化。

第四階段,價格開始衰退及暴跌,過度舉債的人破產,引發一波又一波的被迫拋售,從而進一步壓低價格。

香港樓市無疑在2003年開始見底上升,那2021年很可能是這樓市18年週期的完成。同時利用上文提及的6年週期,也可以得出2021年的週期。香港樓市很有可能在2020年至2021年間完成整個升浪,之後回調。無論如何,香港房地產會在2023年至2025年間出現週期回調。

樓市預期下行 延後購買

如果人人都預期樓市下跌,基於樓市的預期心理,那麼需求將沒有這麼剛性。

筆者一直在訪問及文章中強調,香港樓市會在2021完成歷時18年的上升周期,之後將會下跌,可能要到2023至2025年,才有真正的投資機會出現,結果近期每日均有蝕讓新聞。很多人目前相信港樓不會大升,但下跌預期已經形成,或者之後的需求未必有這麼剛。

人對產品的消費需求,很多時基於對未來的預期,如消費者預期在電腦節期間,能以較便宜的價格入手電腦或數碼產品,因此在目前的價格下,或特價前會選擇減少消費;如美國感恩節前,大家預期很多商店會在感恩節期間大特價,故之前未必會消費。

Photo from BusinessFocus

Photo from BusinessFocus

近日很多人預期香港樓市會下跌,例如量寬收水,並預料美國會持續加息,均令許多買家採取觀望態度,希望以更低價買樓。樓市回報一般是2至3%(若扣除管理費及維修成本等同沒有),今天美國10年期國債債券的收益率約2.8%至3%左右。換而之,債息比投資房地產的利潤更高。這個預期一旦形成,樓市需求將進一步下跌,或沒有那麼「剛」。

很多人關注利息,但利率實際上不會直接影響樓市,而是不斷加息後令經營成本上升,從而降低投資需求,經濟下滑及大失業才是影響樓市的關鍵。很多人分析樓市,只關注本地供應數據,但外圍經濟數據同樣不容忽視,因為香港是外向型經濟,借問香港樓市下跌有哪一次是供應出現問題? 包括1997年亞洲金融風暴,2003年沙士及2008年金融海嘯,均非香港本身內部的經濟問題。

讀者不妨留意2年期和10年期殖利率曲線倒掛。綜觀歷史,1969年來出現的8次經濟衰退前,10年期美債殖利率都低於2年期,而該指標是在2019年8月出現,隔年美國因疫情陷入經濟衰退。經濟面臨衰退之際,美國同時收水,加息及減少買債,那麼你仍然要加最後一口槓桿嗎?

因此,身處現今的環境下,即使自住不要過份槓桿。

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。