【電動車減價戰】電動車企怎融資防淘汰成大挑戰 虧蝕也可上市集資 惟需遵守額外條款

某內地豪華電動車製造商最近成功通過De-SPAC的方式於美國納斯達克掛牌上市,不僅成為近兩年來最大的一宗中概股上市,其合併後估值更超過60億美元。該企業的上市可說是中國電動車行業蓬勃發展的又一里程碑。

事實上,中國電動車行業近年正處於高速增長階段,當中龍頭企業比亞迪於2023年第四季度的全球純電動車總銷售量就達到52萬輛,首次超過特斯拉成為全球首位。據統計,中國內地電動車的滲透率已達40%,在全球位居前列。筆者因為工作關係經常往返內地,發現在內地無論街頭巷尾均會看到電動車的身影,某程度上也印證了電動車在中國內地的普及。

雖然中國電動車行業增長勢頭強勁,但要維持高增長也面臨不少挑戰,尤其是電動車企業由於需要在研發方面持續投入大多仍處於虧損狀態,因此如何接軌資本市場解決融資需求對電動車企業的發展可謂非常關鍵。

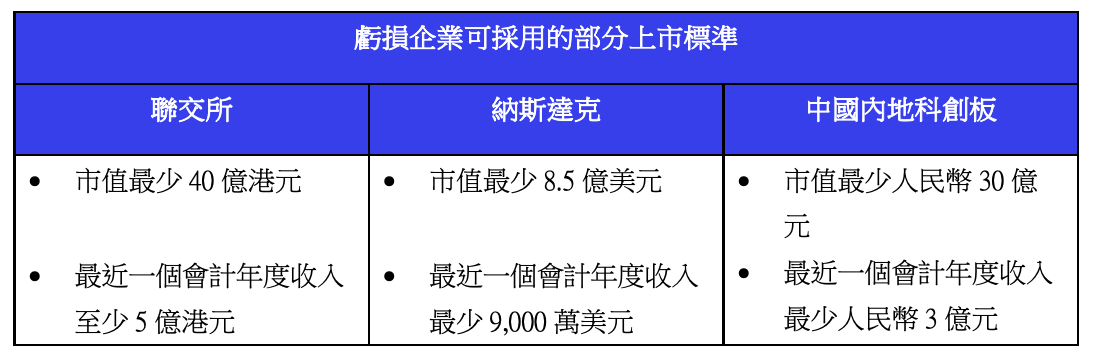

談到如何接軌資本市場,相信不少讀者的第一反應就是持續虧損會否影響這些企業上市。筆者以本文開篇提及的電動車企為例,它與很多電動車企一樣是處於虧損的,但這無礙其於美國上市。除了美國,香港也容許虧損企業上市。根據香港聯合交易所有限公司(聯交所)的主板上市規則,企業如果能滿足上市時市值最少40億港元以及最近一個會計年度收入至少5億港元的要求,就算業績期處於虧損仍然可以上市。

Photo from BusinessFocus

Photo from BusinessFocus

雖然聯交所容許這些虧損企業上市,但對相關企業的業務可持續性仍然非常關注,並要求它們提供充分證據證明其可以扭虧為盈的具體計劃和路徑,以及提供未來現金流預測作為依據。對於電動車企業來說,編制未來現金流預測不僅是為了滿足監管要求,也直接影響其上市估值,因為市場一般採用未來現金流折現法作為虧損企業的估值方法。

在國家鼓勵綠色環保的大背景下,電動車將逐漸取代柴油車成為主流,因此不少傳統車企近年已積極轉型,開拓電動車市場,這些傳統車企分拆電動車業務上市或會成為新趨勢,因為通過分拆除了可以把電動車業務的高增長潛力釋放出來,亦可以為電動車業務帶來額外的融資渠道。

然而,香港上市車企如果想分拆電動車業務上市必須注意聯交所的相關要求,尤其是新公司無論業務、財務以及行政管理均需要獨立於母企。當然,電動車業務往往會與母企共享知識產權,又或者需要向母企購買主要零部件,很難完全獨立於母企。從聯交所的角度,這些交易屬於持續關連交易,必須按照與獨立第三方交易的正常條款訂立,並需要設置年度交易上限,以保障公眾投資者。

筆者認為中國電動車行業整體前景仍然樂觀,但已進入汰弱留強的階段。至於個別車企能否突圍而出,其中一個關鍵就是如何借助資本市場的力量推動業務發展。

畢馬威中國資本市場組合夥人鄧浩然

Text by BusinessFocus Editorial

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。