【小龍專欄】美股太貴 港股太便宜 一旦外圍黑天鵝 港股將如何?

美股今年反彈不少,而港股則在18000至19000點來回,一比之下相形見絀。但是現在出現一個情況,美股太貴,港股太便宜。今天想跟大家討論此問題。一旦外圍股市下跌或經濟轉差,港股將如何?

耶魯大學教授Robert Shiller在其著作Irrational Exuberance(非理性繁榮)中將提出了一種新的市盈率計算方法,週期調整市盈率(Cyclically Adjusted Price Earnings, CAPE),考慮經濟的週期性影響,以期指導投資者在長期投資中獲得客觀的收益。具體方法就是增加資料量,平滑掉經濟的週期波動,更能反應出公司真實的盈利能力。而目前標普指數的CAPE是31.83倍。但比較下港股目前的CAPE是9.13倍,大幅落後美股。

現在出現一個情況,美股太貴,港股太平。那麼問題是如果美股跌,那麼港股會否跌?根據歷史,港股跟美股或者短時間有機會背馳,但是長時間要港股跑贏美股比較難。但是港股太便宜,不是買入的原因。由想2021年的中概股或者科技股,如美團由400元跌到近日的100元,當300,200,150元很多人都大叫平。但是現在回看當然是不智,所以便宜不是買入的理由。當然港股還有一個可能性是追落後。

如大家可見港股2023年在1月見頂之後,下跌了約4000點,但這4000點分開了32個星期慢慢下跌,這個在歷史上出現了幾次。包括2018年的頂部及2021年的頂部,而這兩次頂部小龍都提前出現預警。例如在2021年小龍接受本刊訪問提出2月及6月恆指會下跌。但是2018年及2021年都橫行了19個星期,這一次已經橫行了32個星期。原本以為會很快突破,但仍然在18000至20000之間行走溫水煮蛙。

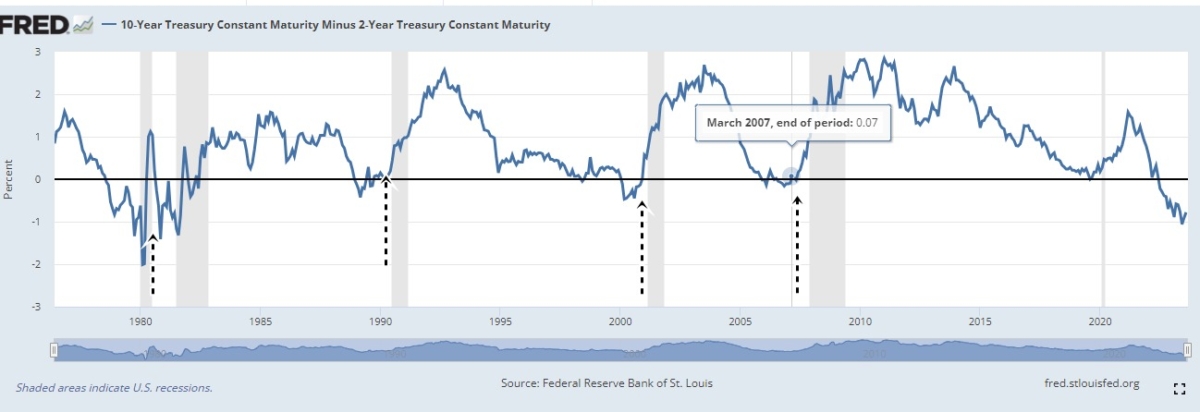

而美國兩年期及十年期國債孳息倒掛幅度創42年新高,反映金融市場擔心聯儲局延長加息周期將使美國陷入困境。自1955年以來,每次經濟衰退前,兩年期及十年期國債孳息率曲線都會出現倒掛6至24個月,期間只曾出現一次錯誤信號。如上圖,一旦國債孳息率曲線倒掛幅度收窄,大家可見都很大機會是股市/經濟衰退的信號。

Photo from BusinessFocus

Photo from BusinessFocus

美元自二次大戰之後,取代了英磅成為了全球重要交易貨幣。而石油美元,及全球化貿易的盛行令到美元成為全球儲備及交易貨幣。亦令到美元及美債成為了全球最重要的避險貨幣。美元因為有這個地位,所以很容易利用美元剪羊毛。剪羊毛是指國際金融資本勢力先向某國投入大量“熱錢”,炒高該國的房地產和股市,等泡沫吹大後再將熱錢抽走。

過去幾十年通常是:

(1)美國聯儲局瘋狂開動印鈔機狂印美元,導致美元在全球氾濫;

(2)全球氾濫的美元推高全球資產價格,尤其是發展中國家的(因為這些國家吸收的美元最多);

(3)美國加息,美元回到美國,完成資產收割即剪羊毛。

而量寬十年,美國聯儲局瘋狂開動印鈔機狂印美元,導致美元在全球氾濫,一個又一個資產泡沫。眾所周知,美國2020年疫情大量發債,之後今年第三季又大量發債。那麼誰會「美國欠了人很多錢」之下,仍然會爭先借錢比他? 那麼必須要危機爆發。大家可見很多新興市場都出現困境,例如阿根廷通脹失控,越南8月出口額年減7.6%至323.7億美元,此降幅雖然低於市場預估的9.5%,但仍創下2009年以來最久的頹勢,且各大工廠都面臨缺乏訂單的情況,越南樓市泡沫瀕臨爆破等等。

所以如果美股,或者美國經濟出現下行,不用幅度太多,那麼都會令到這十年累積的泡沫引爆。或者美國突然加快加息的幅度,或者壯維持高息環境一段時間,那也會加大股市的壓力。美股太貴,港股便宜,但是港股便宜不是買入的原因。所以我們可以期待只是小反彈,短期的反彈,但是我們要小心突如期來的黑天鵝。

小龍

江恩理論及時間周期專家,陸港台出了多本著作及受不同媒體轉載文章,多次提前預測大市轉勢時間。

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。