【龔成專欄】工商銀行資產20萬億 股息率逾7% 長揸收息之選 惟股價難飛躍

【引言】中國工商銀行(工行)成立於1984 年,2006 年在港交所上市,是中國四大國有銀行之一。工行是全球市值最大的銀行,總資產逾20 萬億人民幣,居全球首位,現時股息率超過7%。投資書籍作者兼股評人龔成認為,工行無論在品牌、規模、資產質素及賺錢能力都不錯,有長線投資及收息的價值。不過問題是中國經濟增長將進入平穩時代,工行的發展往後亦只能平穩增長。故若追求股票升值,工行未必是最好投資;不過若追求股息回報、股價增值為輔,相信工行是不錯的選擇,當然策略是長期或永遠持有。工行股價現時是合理區中間,對於打算長期收息的投資者,已經可以分注投資,以便長期持有及收息。

【工行是不差收息股】

中國工商銀行股份有限公司

INDUSTRIAL AND COMMERCIAL BANK OF CHINA LTD

股票代號:1398

市盈率:4倍

股息率:7.5%

每股盈利:$1.03

市值:$3680億(H股)

業務類別:銀行業

集團主席:陳四清

主要股東:中央匯金投資有限責任公司(35.0%)(A股)

集團網址: http://www.icbc-ltd.com

5年業績

年度:2016/2017/2018/2019/2020

利息淨收入(億人民幣):4720/5220/5730/6070/6470

手續費及佣金淨收入(億人民幣):1450/1400/1450/1560/1310

營業收入(億人民幣):6420/6760/7250/7760/8000

盈利(億人民幣):2780/2860/2980/3080/3070

每股盈利(港元):0.86/0.95/0.94/0.96/1.03

每股股息(港元):0.26/0.29/0.29/0.29/0.32

ROE:14.1/13.5/12.8/11.7/10.9

--企業簡介--

中國工商銀行(工行)成立於1984 年,2006 年在港交所上市,是中國四大國有銀行之一。工行是全球市值最大的銀行,總資產逾20 萬億人民幣,居全球首位。

工行業務跨越六大洲,客戶人數逾6億,提供廣泛金融產品及服務。工行被多本國際性雜誌評為「中國最佳銀行」、「全球最大企業」等,有一定品牌價值。

--行業結構--

中國過去數十年的經濟高速增長,而隨著發展開始成熟,之後將進入平穩增長年代,銀行作為百業之母,同樣會被影響,而較大型的銀行,往後亦只能平穩發展。

不過亦因為這點,市場對其的估值往往不高,只要小心選擇及把握時機,不難在當中找到適合中低風險投資者、穩健收息及平穩增值的銀行股。

中國的銀行存有壞賬問題,因此投資者宜選最大型及穩健的銀行作考慮,除有一定質素能減低風險外,另一原因是這類銀行已大到不能倒,因為當這些巨型銀行出現問題時,對社會及大眾的影響是相當廣泛及深遠,所以這些銀行有問題時,政府一定會出手幫助。

--比較4大國有銀行--

5年ROA平均數:

建行:1.01%

農行:0.83%

工行:1.00%

中行:0.82%

5年ROE平均數:

建行:11.8%

農行:10.4%

工行:11.3%

中行:9.92%

以賺錢能力分析,工行及建行是四大內銀中,較有質素的。

--工行質素不差--

工行主要的收入來源仍是息差收入,手續費及佣金佔比只有兩成,雖然開拓更多非利息收入是創造回報的做法,但這會提升風險,因有些銀行會透過開發新產品,或透過炒賣投資等活動,去增加非利息收入,但往往隱藏著潛在風險。

所以工行只有少部分非利息收入,其實是穩健的策略。

從財務數據分析,工行質素不算差,淨息差算是穩定,並處中等水平,反映工行賺錢為平穩模式,雖然往後仍會波動,但大致對工行影響不算大。但壞賬問題卻有惡化情況,這點不得不關注。

Photo from BusinessFocus

Photo from BusinessFocus

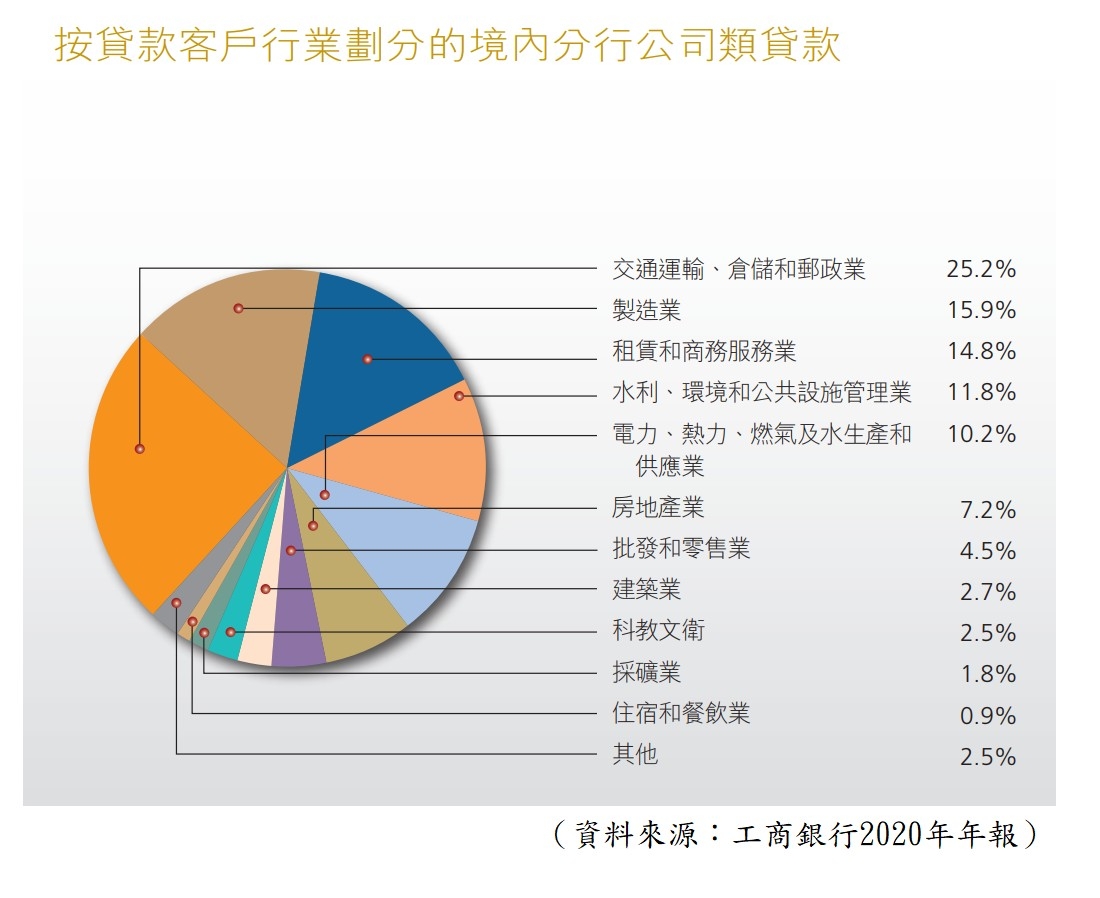

【圖1】--按行業劃分貸款結構

Photo from BusinessFocus

Photo from BusinessFocus

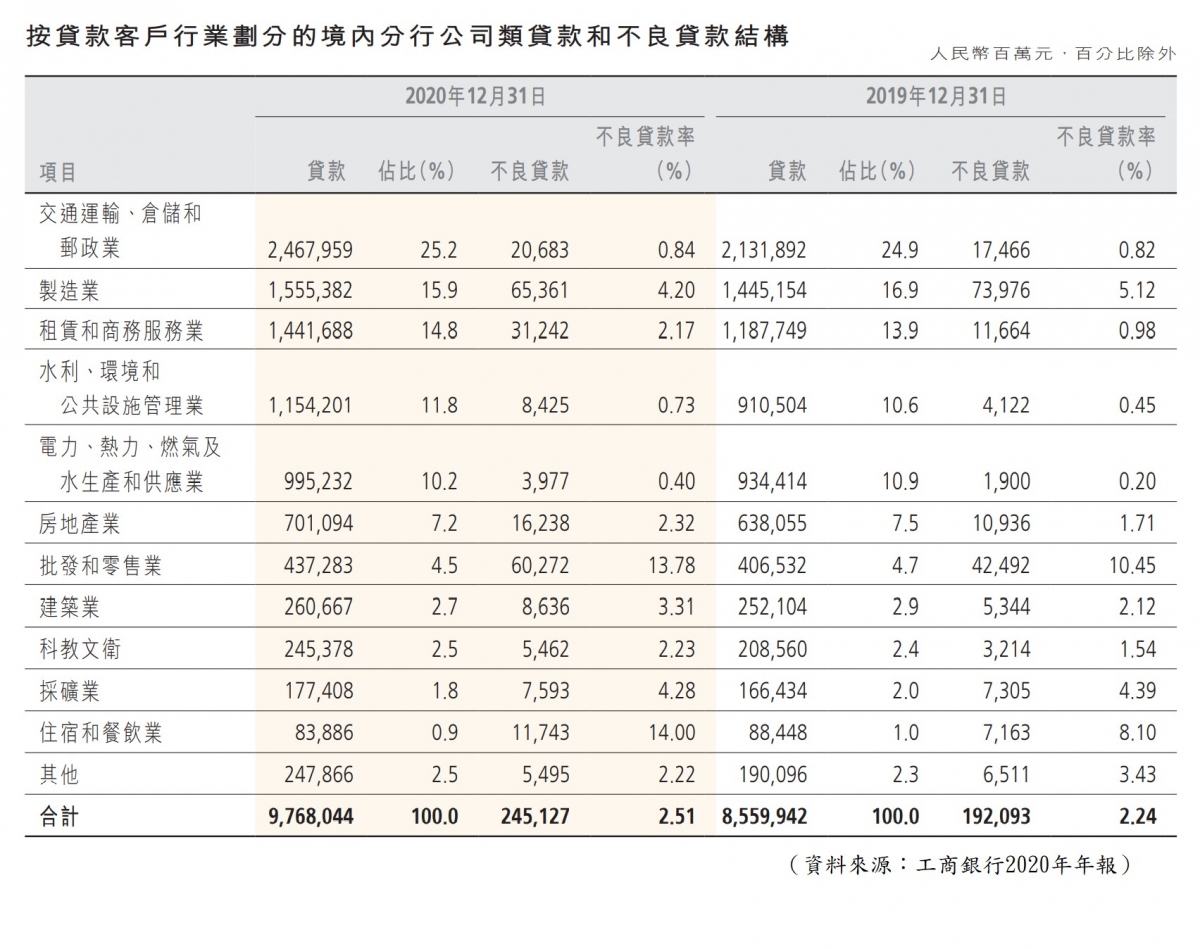

【圖2】--貸款及不良貸款結構資料

「交通運輸、倉儲和郵政業」、「製造業」是工行主要貸款的行業,而製造業的不良貸款不輕,而且比過往有上升情況。

所以,當製造業進一步不景時,將對工行造成較大影響,除了削弱盈利能力外,亦會造成風險。不過,由於工行本質不差,所以有能力抵禦這風險,同時市場估值已反映,所以工行的市盈率往往只處個位數水平。

近期負債問題較大的房地產,佔工行的貸款約7%,算是未佔過重比例的水平,因此未對工行造成很大的風險。

除非中國房地產,出現整體性的債務違約情況,否則,對工行影響有限,同時,現時個別房地產商出現的債務違約,甚至是閉倒情況,其中一個原因是中央政府收緊了行業的融資。因此,若行業出現大規模的問題,只要放鬆行業的資金情況,就不會有太大的惡化情況。簡單來說,內房對中國金融系統性風險,是可控的。

因此,對大型、較穩健的銀行,影響有限。雖然壞賬會對賺錢能力有影響,但未致於出現巨大打擊。

--賺錢能力不強--

工行無論在資產回報率或股本回報率方面,其實算不過不失,但卻處下跌情況,除反映資產質素問題外,亦顯示出中國經濟的高增長時代已過,工行的賺錢能力將進入平穩年代。

另外,由於銀行為風險行業,所以要評估一間銀行是否穩健,最重要不是看好景期,而是看不景期,當銀行能過渡大型的經濟不景期,才能真正評估該銀行是否穩健的銀行。

因為銀行有高負債,當大環境處不景時,資產質素就會快速轉差,故選銀行股宜以低風險為優先。

翻查工行更長年期的數據,盈利基本上保持增長,就算面對2008 年金融海嘯的衝擊,盈利都沒有受到影響,可見工行的風險度不算高。

--投資策略--

工行無論在品牌、規模、資產、質素、賺錢能力、穩健度,都有一定的優質程度,是不錯的優質股,有長線投資及收息的價值。

不過,中國經濟增長將進入平穩時代,而工行的發展往後亦只能平穩增長。

所以若追求較多股價增值的投資者,工行未必是最好投資,不過若追求股息回報、股價增值為輔,相信工行是不錯的選擇,當然策略是長期或永遠持有。

雖然內銀市盈率常處於低水平,但由於內銀的壞賬問題、中國經濟放緩、大型內銀增長有限,這些因素都令市場對其估值不會太高。

工行的股價雖然波動不算大,但都會有中短期起跌,因此投資者可評估其息率,作為評估其平貴的其中一個指標,現時的股息率及風險等因素計算,工行現時是合理區中間,對於打算長期收息的投資者,已經可以分注投資,長期持有。

(本人為證券業持牌人士,未持有上述股票)

===============================================

龔成老師簡介

‧ 暢銷書《股票勝經》、《選股勝經》、《年報勝經》、《50優質潛力股》、《50穩健收息股》、《50值博倍升股》、《大富翁致富藍圖》、《80後百萬富翁》、《80後2百萬富翁》、《80後3百萬富翁》、《財務自由行》作者

‧ 理財真人Show 節目擔任致富教練

‧ 曾接受港澳多個傳媒訪問

‧ 過往於銀行從事投資相關工作多年

‧ 曾在萬多元月薪狀態下,憑股票累積數百萬財富

‧ 現為全職投資者,擁過千萬財富

‧ 於網上分享投資心得,瀏覽量過百萬,為人氣博客,解答網友理財問題逾20,000條

‧ 專欄作家

‧ 擁財務學學士學位

‧ 股票課程導師,香港及澳門學生人數逾4,000人

‧ 過往10年投資成績,過半能獲利超過1倍以上

Facebook 專頁「龔成」粉絲人數超過200,000人

==================================

Text by BusinessFocus Editorial

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。