【江恩小龍】美國今年或縮表逾萬億美元 勢變金融危機 中產恐又當災

美聯儲資產負債表規模持續縮小,目前已經回到3月銀行業危機爆發前的水準下方,降至2021年9月以來新低。而歐美M2持續下跌,而在歐美縮美加息下,1個月HIBOR升至近16年高,那麼經濟及樓市等又會如何?

周三晚美國聯儲局一如預期加息0.25厘,港元拆息(HIBOR)全面抽高,當中隔夜HIBOR單日大升1.05厘至5.24083厘,與樓按H按掛鈎的1個月HIBOR就升近0.122厘至5.24988厘,為2007年10月以最高。十年黃金變爛銅,十年河東,十年河西。十年前的量寬由QE1開始到2020年的無限QE,大家享受住低息的年代。上年小龍苦口婆心,提醒美國將會大加息,但是很多人不相信。到今天很多人每一次議息都會市場有分析提最後一次加息,但很多時都落空。

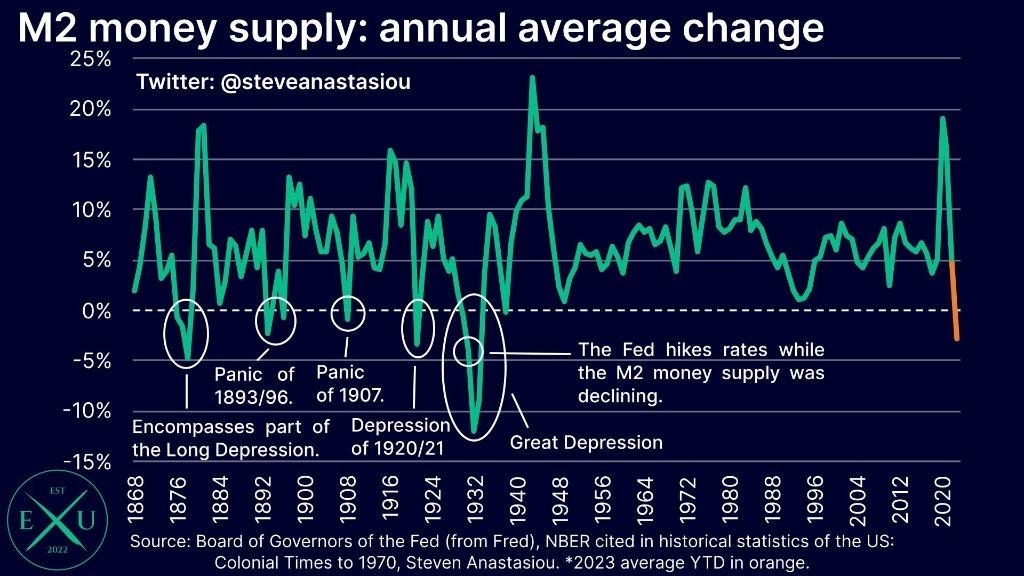

但是美國最新公佈的資料顯示,繼連續9個月下降之後,美國貨幣供應量連續與去年同期相比仍然下降了3.6%。美國6月M2的年平均增長率為-2.7%,這是1933年大蕭條最嚴重時期以來的最大降幅。歷史表明,隨著M2下降,繼續激進的緊縮政策是一個危險的主張,M2貨幣供應量的下降通常與經濟蕭條和恐慌有關。

而美聯儲資產負債表規模持續縮小,目前已經回到3月銀行業危機爆發前的水準下方,降至2021年9月以來新低。聯儲局的總資產規模在2020新冠肺炎疫情前約為4兆美元,但是疫情後採用無限QE,瘋狂印鈔,資產規模至2021年底就攀升到了8.9兆美元,增加了近5兆美元,也加速了通脹增長的速度。所以從2022年1月11日就表示接下來的會議要開始討論縮表,3月宣佈停止購債,並在5月4日正式發出聲明,於6月1日開始進行縮表,減持公債和MBS。

針對公債:縮表幅度設定在每月300億美元,3個月後提高到每月600億美元。針對MBS:縮表幅度設定在每月175億美元,3個月後提高到每月350億美元。如果美國聯邦儲備委員會計畫在2023年每個月縮減950億美元的資產上限,那麼2023年總共可能會縮減1.14萬億美元(12個月 x 950億美元/月)。而未來3年預計共要縮表約佔目前聯儲局總資產約三分之一。

那麼聯儲局縮表萬億會否有影響? 你看坊間只是關注利率,但縮表影響少之又少。而上圖為中原指數及聯儲局資產負債表的圖表,大家可見港樓及聯儲局資產負債表的圖表成正面的影響。每次金融危機都是中產當災,這一次會例外嗎?

樓市小龍講2021年在周期的角度,已經走完18年的上升周期,而不是突然唱淡。人人有人人運,有緣者可以參考分析,但不會人人都會發達。因為有錢既人及贏家只佔小數。

江恩小龍

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。