【江恩小龍】惡性通脹難解 代價是經濟衰退及失業率飆升 借鑑戰前德國及鐵娘子處境

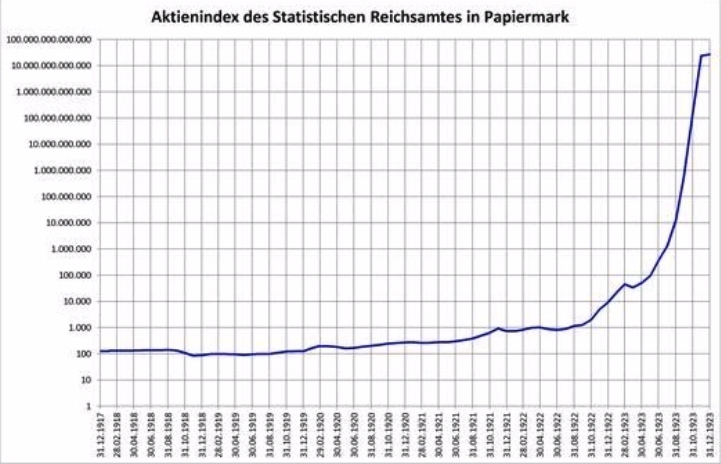

花旗銀行更新英國通脹預測,估計在天然氣價格飆升下,1月份通脹將達18.6%,創下近半世紀以來新高。對上一次英國通脹逼近20%,要追溯至戴卓爾夫人年代,最終以經濟衰退及失業率飆升的代價,成功遏止通脹惡化。假如最後通脹失控,情況將會如何?歷史上最著名的一次通脹失控,發生於1923年的德國。

Photo from 小龍

Photo from 小龍

第一次世界大戰後,德國於1918年至1933年間成立威瑪共和國,卻在1923年開始出現通脹及物價飛升情況。我們不妨借古鑑今,由威瑪共和國的惡性通脹,觀察量化寬鬆後果及無限QE影響。

在戰爭的需求下,德國於1914年至1918年間,流通貨幣總量增加5倍,加上戰爭爆發前,德國脫離了金本位(gold standard),而且為籌集軍資而累積大量債務,馬克匯率開始貶值。只是當時處於戰爭經濟情況下,物價由官方控制,並實行食品和生活日用品配給制,故問題並不明顯。

1921年因賠款支出及資本外逃,馬克貶值了75%,通脹日益嚴重,有民眾擔心通脹侵蝕貨幣購買力,而到商店瘋狂搶購,貨架上商品被一掃而空。1922年6月,賠款和解的希望破滅,馬克開始崩盤,加上外資急切撤出德國,銀行發生劇烈的流動性危機,並引爆擠兌潮。

雪上加霜的是,一次大戰後西班牙大流感爆發。德國戰敗並簽署《凡爾賽條約》,需向盟國賠償1320億馬克的巨額罰款。為償清債務,德國放棄金本位。同時,德國政府開始不斷印鈔票來買外匯,鈔票的價值越來越低,通脹的情況更失去控制。此時中央印鈔的速度,已追不上馬克貶值及物價上漲的速度,1922年9月,德國陷入超級通脹惡性循環;1922年馬克最大面值達5萬,1年後變成100兆,馬克兌美元匯率曾達4.2兆馬克兌1美元。

Photo from 小龍

Photo from 小龍

1923年馬克貨幣發行量,高達4965850000000億的天文數字,而工業生產指數則下降至46.9。一次大戰前,4.2馬克可以兌1美元。之後在1922年初,每美元可兌320馬克;到1922年下半年每美元兌7,400馬克。其後每美元更可兌4.2兆馬克。在1922年間,馬克的最高面值是5萬;而在1923年間,最高的貨幣面值就是100兆馬克。

在最嚴重的時候,800億馬克幣只與1美金等值。德國央行無限量印鈔,結果造成馬克惡性通脹,商品價格急速上漲,一杯咖啡要價5千馬克,其後更漲至7千馬克;曾有婦女用手推車載馬克現鈔去超市換食物,結果手推車遭小偷偷走,馬克現鈔被遺棄原地。

Photo from 小龍

Photo from 小龍

其後德國政府發行新貨幣,代替舊版馬克,匯率為一個新貨幣單位等於1萬億舊馬克,政府同時著手控制貨幣發行量。此外,經過與一戰戰勝國的協商,德國的戰爭賠款得以削減,但仍無補於事,原因是1929年大蕭條,不但影響歐洲,同樣影響德國,最終令德國走上極端。

Photo from 小龍

Photo from 小龍

放眼現今,通脹或滯脹的威脅無疑被低估,有投資者會用「this time is different」或「印銀紙咪搞掂」來安慰自己,但事實又是否如此簡單?

戴卓爾夫人1979年初上任首相面對相似情境時,當年「鐵娘子」以大幅加息至17厘,削減公共開支等強硬措施,成功令通脹回落至1984年的4%,但失業率同時升至11.9%,令英國陷入經濟衰退;另沃爾克(Paul Volcker)在1979年至1987年間擔任聯儲局主席,任內初期為壓抑通脹而多次大手加息。資料顯示,他上任時美國CPI已逾11%,而1980年3月更高達14.8%,他在該月一口氣大幅加息5厘,令聯邦基金目標利率高達20厘。

至於末日博士Nouriel Roubini的看法,他認為通脹水平如果要回落至目標水平2%,聯儲局基金利率就要達到4.5%至5%的水平。他更明言,如果聯儲局基金利率未達上述水平,通脹會繼續失控,並繼續維持高位。他更補充,如果聯儲局基金利率要上調至更高水平,美國經濟將面臨硬著陸。

總括而言,美國正面臨經濟硬著陸,或通脹失控的局面,故筆者認為未來有機會再加快加息,等同1979年戴卓爾夫人及沃爾克時刻一樣,但如果加息都無法控制通脹,世界將會如何?

小龍

http://ericresearch.org

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。