【BF專欄】跟李嘉誠學家族傳承

上上周,時尚界的紀梵希、學術界的霍金離世。到了週五,連每天工作十幾個小時的90歲首富李嘉誠也宣佈退休了。一切都敵不過時間。

一個時代正在落幕,新的時代正在來臨。

1. 一代新人換舊人

現在的中國,千千萬萬因改革開放白手起家的私營業主們,也在老去。

他們草根出身,依靠直覺、眼光和衝勁一路拼殺下來,成就了一番事業。

如今,他們要把家業移交給他們的孩子。

新的一代大多受過良好的教育,在互聯網和全球化薰陶下,價值觀、處事方法與父輩完全不同。

著名財經作者吳曉波說:“兩代人之間隔著一條雲纏霧繞的楚河漢界。”

繼承家業需要兩廂情願。老一輩通常經營傳統行業,新一代又多偏好新技術新經濟。在接班意願和接班能力上參差不齊。在交接過程中,兩代人因為理念不同而衝突不斷。

又或者,家族成員因不滿財富分配而兄弟鬩牆。

家族企業如何穩妥地實現代際傳承,家族財富能否較少損耗的傳承——這是中國商業界面臨的頭等大事,也在考驗著整個階層。這其中,第一代的用心、第二代的熱情,缺一不可。

傳承,在每個種族每個國家都是頭等大事。

要想擺脫“富不過三代”的魔咒,確保子女將父輩精神發揚光大而不致淪為玩物喪志的“富二代”,讓家族基業長青,家族傳承必須提前籌畫。

2. 三十年前就開始的家庭傳承設計

新聞發佈會上,李嘉誠公佈了他退休後的一系列安排:

(1)退休後去向:全力投入李嘉誠基金會工作,他稱這個基金會為“第三個兒子”。

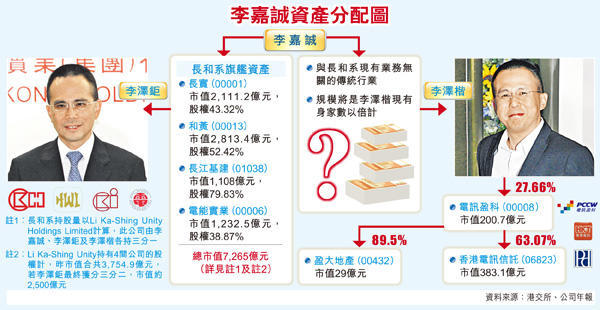

(2)企業接班:長和系的王國由長子李澤钜接班。在此之前,李澤钜已經在父親手下協助管理企業三十多年。次子李澤楷絕不會加入長和系,他經營自己的生意。

早在2012年,這個分家方案就已經在長和股東會上明確披露,而方案的部署更是早在三十多年前。

長子李澤钜低調內斂、穩重老成、有責任心、重視父親的態度,偏好合理穩定回報的投資,在此基礎上進行一定的創新,適合守業。

次子李澤楷大膽、尋求標新立異,敢拼敢闖,有冒險主義精神,不願遵從家族規矩和父輩權威,具有強烈的自主精神,適合創業。

根據兩個兒子不同的性格,李嘉誠給他們規劃了不同的路,令每個人的潛能都盡可能地多發揮一些。他讓大兒子從家族企業的基層做起,一直歷練了30多年,他也趁著自己身強體壯之時開始培養大兒子的接班能力。他用金額以“倍數計”的現金支持小兒子創業,收購其他產業以發展自己的業務,讓他也有自己的努力方向。

李嘉誠曾公開說:“用分家來傳承,而不是在自己去世後,下一代用訴訟來分家。這樣的安排是為了兩個兒子可以有兄弟做。”

他把實業資本和金融資本分別分配給了兩個兒子,從而把家族傳承中常見的矛盾、衝突甚至是訴訟,消化於無形。

圖/ rego consultant

李嘉誠還有“第三個兒子”——1980年成立的李嘉誠基金會,用來資助教育和醫療等公益事業。慈善捐助不僅為家族塑造了良好的公眾形象,還有助於培養正向的家族精神和家族成員的道德品格,成為傳承家族文化的紐帶。

長子承父業,幼子走新路,加之慈善與公益,各得其所。

3. 家族信託:豪門背後的功臣

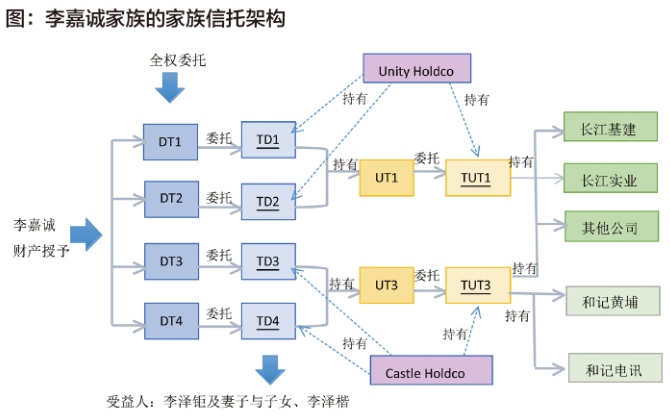

2015年,李嘉誠對其商業帝國進行了世紀大重組。李嘉誠將所持有的70多億港幣的長和股權轉到家族信託名下。

長子李澤钜及其妻兒、次子李澤楷作為家族信託的受益人,可以分享股權收益,但無法進行股權買賣,保證了企業王國牢牢地被鎖定在家族信託內部,不會由於單個持有人變賣股份,使得家族企業控制權旁落。

下圖這組複雜、完整的家族信託,為李氏家族的財富傳承構建了總框架,可以被稱作豪門背後的功臣。

圖/財智道

(1)何為家族信託?

在中國,家庭信託還屬於新鮮詞彙。普通大眾接觸到的信託,是集合信託,以收益為目的,實質還是一款理財產品。

家庭信託則以資產的隔離保護和傳承為首要目的,以資產的保值增值為次要目的。在國外已經相當普及了。最早的信託是美國石油大王洛克非勒在19世紀成立的家族辦公室。

家庭信託是指委託人基於對受託人的信任,將其合法持有的財產或財產權利委託給受託人,由受託人根據委託人意願,以受託人自己的名義管理和處置該財產或財產權利,從而為委託人和受益人獲得利益。

圖/艾瑪

(2)家庭信託的類別

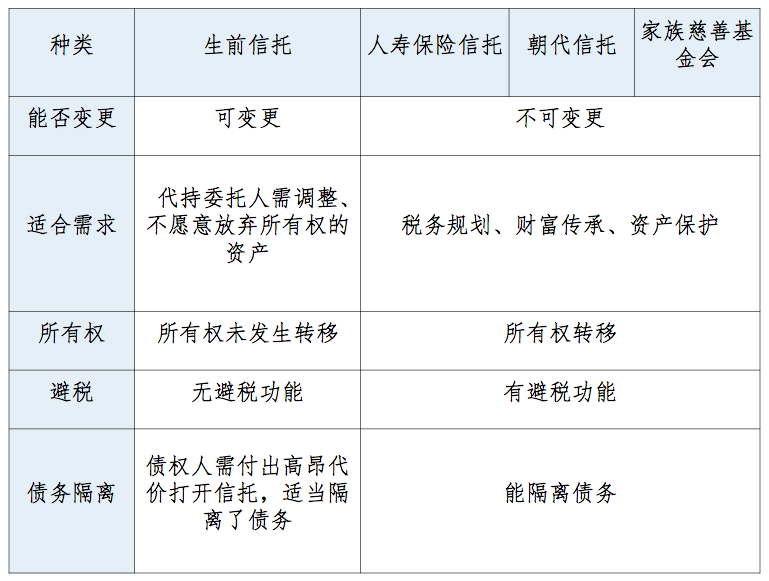

從委託人的角度分類,可以分為生前信託和遺囑信託。

根據委託人對信託內資產的控制權分類,可以分為可變更信託和不可變更信託。

根據信託的功能分類,可以分為朝代信託、不可變更人壽保險信託、家庭慈善基金會等。

最受歡迎的是可撤銷信託,也即生前信託,其次是不可變更的人壽保險信託,之後是朝代信託和家庭慈善基金會。

不同類型的信託在債務隔離、財產產權歸屬和避稅功能方面各有不同,適合的需求也不一樣。具體如下:

圖/艾瑪

(3)家庭信託的好處

一般來說,財富傳承有三種工具:遺囑、大額保險和家庭信託。三者各有優劣。

a. 遺囑

遺囑設立簡便,但需要所有繼承人到場公證,並披露所有財產資訊。如有繼承人不配合,認證過程就變得繁瑣而耗時長,很容易對簿公堂,造成遺囑失效。如華懋集團原主席龔如心後代與商人陳振聰的爭產案。

繼承人靠遺囑繼承的財產,在需繳納遺產稅的地區,依舊需要繳稅。也需要先償還被繼承人的債務。

遺囑在傳承結束後,就完成了歷史使命,無法跨代。繼承人一次性收到大筆財富,如揮霍無度,遺囑毫無辦法。

b. 大額保險

與遺囑相比,大額保險就存在高度的私密性。保單只有被保險人或者投保人、受益人和保險公司知道。當達到理賠條件時,受益人就能直接從保險公司拿到錢。受益人明確,不會引起糾紛。

大額保險的傳承可以避稅。通過保單結構設計,先贈與無債務的爺爺奶奶,再由爺爺奶奶給孫子孫女購買大額保險的方式,就可以避開爸媽這一代的債務。當孫子孫女拿到保險金時,由於欠債的父母不是投保人,因此不需要先償債。

保單還能指定只給孩子個人,而不是夫妻雙方。在孩子離婚時,這筆保險金不會被歸類為夫妻共同財產。

為防止孩子不能管理大筆財產,保單也可以設定分期給付,可以像工資一樣每月支付,也可以逢讀大學、結婚、買房子時分批給付。

但是保單只適用于現金資產,股權、房產、珠寶等其他資產就無法借此傳承。而且保單的流動性差,一經投保,時間通常非常長。如果中途退出或貼現,價值會大大打了折扣。

圖/Pixabay

c. 家庭信託

信託的條款非常靈活,可以完全按照你的想法訂制。

受益人可以是任何人或機構,可以是自然人,也可以是還沒有出生的人。甚至可以不用指定是誰,只要有人達到了某個標準,就能領取。如諾貝爾獎,就是一種家庭信託,滿足了他設定的標準,就能領取對應的獎金。這筆獎金,就來自諾貝爾當時委託管理的財產。

因此可以設定獎懲條件,引導後代朝著好的方向發展。如考上名牌大學就多支付一筆,惹上黃賭毒就沒有繼承權等。

遺囑和保險只能傳承一代,信託可以傳承很多代。最早的洛克菲勒家族信託已經將資產延續傳承了6代。而一般的信託,短則30-50年,長則傳承三代。

在國外,家族信託市場很成熟。家族信託公司都是一些有豐富投資經驗、廣闊的投資管道和多元投資資訊源,同時,還有嚴格的風險控制手段和嚴謹的風控流程,能最大程度防範投資和法律風險,確保受託財產安全保值升值。

委託財產放在單獨受監管的客戶帳戶中,即便信託公司破產或經營倒閉,也只會清算信託公司的自有財產,與客戶的委託財產無關。

在隔離債務方面,如果是生前信託,因為所有權還是屬於委託人,理論上是需要還債的。但債權人需要向法院申請打開信託,為此必須支付一大筆非常昂貴的費用,所以,在一定程度上阻礙了債權人。而其他三類不可撤銷信託,由於所有權已屬於信託公司,因此不需要償還債務,也可以免收遺產稅。

富豪們也通過家族信託來規避離婚帶來的財富拆分風險。傳媒大亨默多克先後經歷了四段婚姻,家族財富卻並未因此嚴重縮水,這都是拜家族信託所賜。

在李嘉誠宣佈退休的發佈會上,記者問李嘉誠是否與紅粉知己周凱旋結婚。李嘉誠笑而不答。不過想來,李嘉誠已將大部分身價都撥入了家庭信託,即便結婚又離婚,對李氏家族也沒什麼大的影響。

三種傳承工具各有千秋,好的傳承方案,應該是針對不同家庭情況設計的一套組合拳。應結合家庭傳承總體及細分目標、家庭成員關係、所傳承財產類別等具體情況,以三大工具為根本,作整體籌畫,結合其他傳承工具的使用,通過資產管理、法律、稅務籌畫等服務,實現無縫銜接、無痕繼承、持續傳承的家族治理體系。如此,才能保證基業長青,家族長久興旺。

(本文經由博客艾瑪授權轉載,並同意BusinessFocus編輯文章與修訂標題。文章內容為博客個人意見,不代表本公司立場。)

Text & photos: 艾瑪